Membantu merancang solusi keuangan terbaik bagi nasabah dengan didukung ketersediaan beragam produk, peninjauan portfolio secara berkala dan analisa terpercaya dari Wealth Panel dalam memberikan informasi pasar terkini.

Wealth Management Head

OCBC Indonesia

Wealth Advisory Head OCBC Indonesia

Economist Global Treasury - Research and Strategy

OCBC Indonesia

Head of Investment Strategy

Bank of Singapore

Senior Investment Strategy

OCBC Bank

Head of OCBC Investment Research

Head of Portfolio Management & Research Office

Bank of Singapore

Chief Economist

Head of Treasury Research and Strategy

Head of Greater China Research

OCBC Bank

ASEAN Economist

OCBC

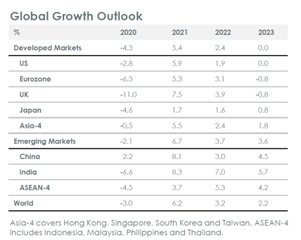

Global policy easing underway.

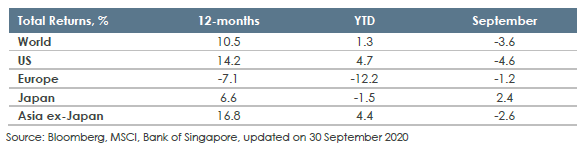

Performa pasar saham global pada bulan September mengalami penguatan. Indeks Dow Jones, S&P 500, dan Nasdaq masing-masing menguat +1.85%, +2.02%, dan +2.68%. Keputusan bank sentral Fed yang melakukan pemangkasan suku bunga sebanyak 50bps menjadi 4.75-5.0% dinilai investor menjadi langkah yang cukup agresif dalam penerapan pelonggaran kebijakan. Namun demikian, Fed tetap memonitor perkembangan data ekonomi lainnya dalam menentukan pelonggaran kebijakan yang akan ditempuh, baik dari sisi manufaktur ataupun ketenagakerjaan. Survei manufaktur bulan September versi S&P global berada di level 47.3, walaupun masih dalam area kontraksi namun lebih baik dari bulan sebelumnya di 47.0. Begitu juga dengan data ketenagakerjaan, dimana biro statistik melaporkan pertumbuhan lapangan sektor swasta di bulan September meningkat sebanyak 240 ribu, jauh di atas perkiraan analis di 150 ribu, sejalan dengan angka pengangguran, yang kembali turun ke level 4.1%, dari periode sebelumnya di 4.2%.

Demikian juga halnya dengan pasar obligasi, dimana imbal hasil obligasi pemerintah AS tenor 10 tahun mengalami penurunan sebanyak 4.40% sepanjang bulan September ke level 3.78%, mengindikasikan terjadi kenaikan harga obligasi secara signifikan. Nada dovish dari beberapa pejabat Fed, terkait pandangan akan arah kebijakan suku bunga ke depan, mendorong kinerja pasar obligasi, seiring laporan angka inflasi bulan Agustus yang jauh lebih rendah dari konsensus pasar di level 2.5%.

Berbeda halnya dengan pasar saham zona Eropa, dimana indeks saham Eropa bergerak bervariatif mayoritas mencatatkan penguatan. Indeks EURO STOXX 50 serta DAX, masing-masing menguat 0.86% dan 2.21%, sementara indeks FTSE 100 Inggris melemah -1.67% sepanjang bulan September. Optimisme investor akan berlanjutnya pelonggaran kebijakan moneter Eropa, serta pengaruh positif dari stimulus bazooka yang dikeluarkan pemerintah China, memberikan dorongan kepada penguatan pasar modal Eropa.

Beralih ke kawasan Asia, mayoritas pergerakan saham menguat, terlihat dari kinerja MSCI Asia Pacific ex-Japan terapresiasi 7.53% sepanjang bulan September. Beberapa stimulus ekonomi yang dikeluarkan pemerintah China, menjadi faktor utama yang mendorong penguatan saham di kawasan Asia. Beberapa stimulus yang dikeluarkan diantaranya; memangkas giro wajib minimum sebanyak 50bps sebelum akhir tahun 2024, memangkas 7D repo rate sebanyak 20bps menjadi 1.5%, serta rencana akan menerbitkan ultra long bond senilai CNY10 triliun (US$1.4T). Selain itu pemerintah China juga sudah memangkas suku bunga KPR, yang diharapkan dapat menambah dana simpanan rumah tangga hingga CNY150 miliyar.

Dari domestik, Bank Indonesia melakukan pemangkasan tingkat suku bunga acuan sebanyak 25bps ke level 6.00%. Keputusan tersebut konsisten dengan upaya BI dalam menjaga tingkat inflasi tetap rendah dan terkendali dalam kisaran 2.5% ±1%, penguatan dan stabilitas nilai tukar Rupiah, dan perlunya upaya untuk memperkuat pertumbuhan ekonomi. Begitu pula dengan tingkat keyakinan konsumen, dilaporkan sebesar 124.4, dibulan Agustus meningkat dari bulan sebelumnya di 123.4.

Equity

IHSG mencatatkan pelemahan sebesar -1.86% sepanjang bulan September. Saham di sektor infrastruktur dan konsumen siklikal memimpin pelemahan masing-masing sebesar +5.23% dan +3.95%. Pelemahan pada IHSG dipengaruhi salah satunya dari rotasi investor global kembali ke pasar saham China, merespon positif keputusan pemerintah China yang memberikan stimulus dalam jumlah besar, untuk mendorong akselerasi pemulihan. Selain itu, keputusan FTSE Global Index yang mengeluarkan saham BREN dari konstituen indeks, sempat membebani penurunan bursa saham domestik.

Obligasi

Pergerakan pasar obligasi di bulan September mengalami penguatan, terlihat dari pergerakan imbal hasil pemerintah RI tenor 10 tahun yang mengalami penurunan sebanyak 2.72% menjadi 6.45% yang mensinyalkan terjadinya kenaikan harga. Penurunan imbal hasil ini antara lain juga didorong oleh faktor global seperti penurunan imbal hasil UST dan penguatan mata uang Rupiah.

Lembaga pemeringkat surat hutang R&I mengafirmasi Sovereign Credit Rating (SCR) Republik Indonesia pada peringkat BBB+, dua tingkat di atas investment grade, dengan outlook positif, pada 30 September 2024. R&I meyakini bahwa kondisi ekonomi Indonesia didukung kondisi fundamental yang semakin kuat, ketahanan eksternal yang terjaga, serta defisit fiskal dan rasio utang pemerintah yang rendah.

Keputusan bank Indonesia yang melakukan pemangkasan suku bunga dinilai sebagai aksi pre-emptive BI dari sisi kebijakan suku bunga. BI memanfaatkan momentum pemangkasan suku bunga Fed untuk ikut melakukan pelonggaran moneter, yang diharapkan dapat mendorong akselerasi pertumbuhan ekonomi.

Currency

Mata uang Rupiah bergerak menguat sepanjang bulan September, terlihat dari pergerakannya yang bergerak turun sebanyak 2.48% ke kisaran Rp 15,140 per Dolar AS (USD). Penguatan mata uang Rupiah dipengaruhi oleh melemahnya mata uang USD terhadap mata uang global, terlihat dari index DXY yang turun 0.86% ke level 101.00 sepanjang bulan September, seiring pandangan dovish para pejabat bank sentral Fed terhadap kebijakan suku bunga.

Untuk ke depannya, volatilitas mata uang Rupiah masih akan terjadi, melihat kondisi ekonomi global yang masih belum menentu, terutama diakibatkan eskalasi konflik bersenjata di Timur Tengah, yang akan mempengaruhi pergerakan harga minyak global, dan dikhawatirkan akan kembali mendorong angka inflasi secara global. Namun demikian, Bank Indonesia berkomitmen untuk terus menjaga stabilitas mata uang Rupiah melalui beberapa kebijakan macroprudential dan sistem pembayaran, seperti halnya kebijakan Domestic Non-Deliverable Forward (DNDF), ataupun kebijakan SRBI (Sekuritas Rupiah Bank Indonesia) dan SVBI (Sekuritas Valas Bank Indonesia) untuk memperkuat strategi operasi moneter yang pro-market untuk efektivitas kebijakan moneter. Sebagai salah satu alat untuk memperkuat stabilitas nilai tukar, cadangan devisa terlihat tetap stabil di level yang tinggi atau sebesar USD 149.9 miliyar, yang mendekati level tertinggi sepanjang sejarah di USD 150.2 miliyar.

Juky Mariska, Wealth Management Head, OCBC Indonesia

GLOBAL OUTLOOK

Berbagai pelonggaran kebijakan yang dilakukan secara global menguntungkan pasar investasi

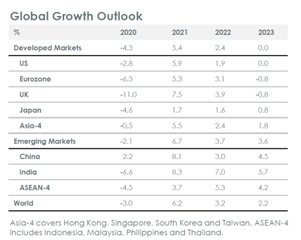

Kami memperkirakan Fed akan memangkas suku bunga sebesar 25bps pada empat pertemuan berikutnya, yang akan membantu tercapainya skenario soft landing di AS. Kami juga memperkirakan bank sentral negara lain terus memangkas suku bunga seiring meredanya inflasi. – Eli Lee

Pasar keuangan terus mencapai titik tertinggi baru, sejalan dengan pelonggaran bank sentral secara global.

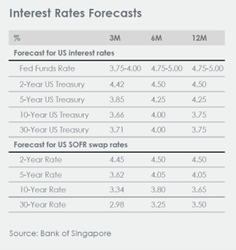

Di AS, Fed secara tidak terduga memangkas suku bunga sebesar 50bps pada bulan September dari level 5.25-5.50% yang merupakan tertinggi dalam 23 tahun terakhir. Para pejabat tidak lagi terlalu khawatir tentang inflasi karena kenaikan harga konsumen telah mendekati target Fed sebesar 2%. Sebaliknya, risiko meningkatnya pengangguran yang dapat menghantarkan AS ke dalam resesi, menekan Fed untuk memulai siklus pelonggarannya dengan pemangkasan suku bunga sebesar 50bps.

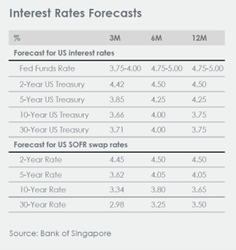

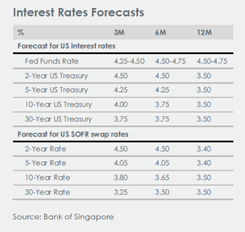

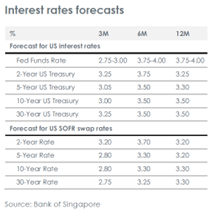

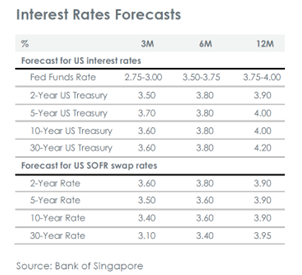

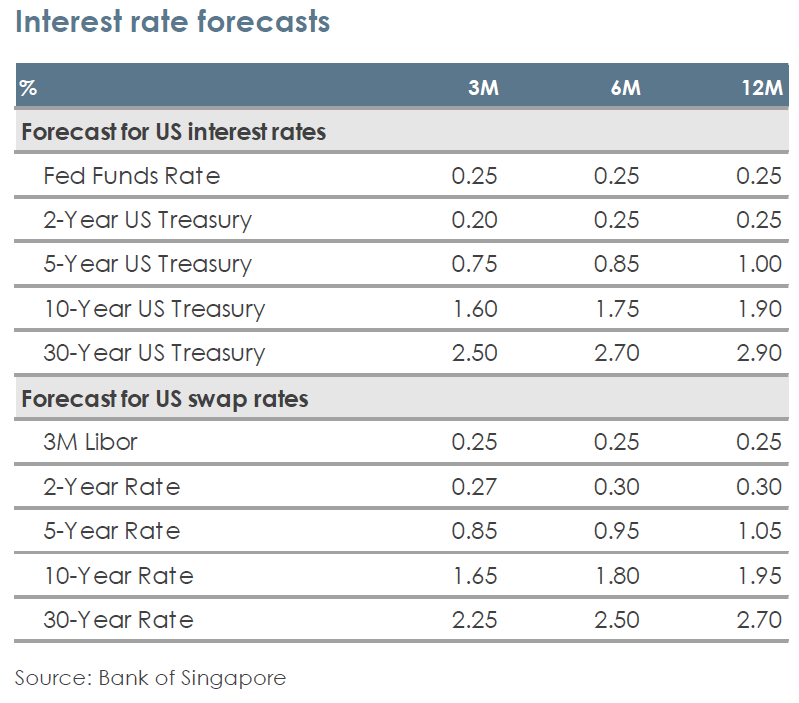

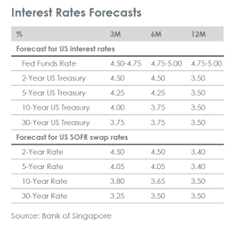

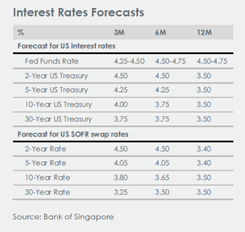

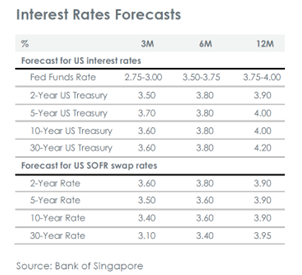

Menurut kami, Fed akan menindaklanjuti langkahnya di bulan September dengan kembali memangkas suku bunga masing-masing sebesar 25bps pada empat pertemuan berikutnya hingga Maret 2025.

Maka, suku bunga Fed akan turun menjadi 3.75-4.00% pada Maret 2025 mendatang, sehingga dapat mendorong pasar keuangan dan membantu perekonomian AS mencapai skenario soft landing.

Kita juga melihat bank sentral negara lain terus memangkas suku bunga seiring meredanya inflasi. ECB melakukan pemangkasan suku bunga kedua tahun ini pada bulan September, menurunkan suku bunga simpanan sebesar 25bps menjadi 3.50%, dan kemungkinan akan kembali menurunkan suku bunga pada bulan Desember.

Bank of England (BOE) mulai memangkas suku bunga sebesar 25bps pada bulan Agustus dari 5.25% dan akan kembali melakukan pemotongan suku bunga sebesar 25bps menjadi 4.75% pada bulan November.

Selain itu, PBOC juga memberikan kejutan dengan memangkas suku bunga 7-day reserve repo dari 1.70% menjadi 1.50% sebagai bagian dari paket stimulus yang lebih luas untuk mendukung pertumbuhan, pasar properti, dan ekuitas.

Kami menyarankan investor agar mempertahankan posisi Overweight yang moderat terhadap aset berisiko mengingat gelombang pelonggaran moneter. Namun kami menyadari masih ada risiko dari perang di Timur Tengah, ketegangan geopolitik, dan pemilihan umum AS. Jika presiden baru mengikuti kebijakan yang lebih inflasif, maka Fed mungkin terpaksa menghentikan pemotongan suku bunga tahun depan yang memberatkan pasar keuangan.

AS – Fed mulai melonggarkan kebijakan moneter dengan pemangkasan suku bunga 50bps

The Fed secara mengejutkan memulai siklus pelonggarannya dengan memangkas suku bunga sebesar 50bps dari 5.25-5.50% menjadi 4.75-5.00%, bukan 25bps seperti yang diperkirakan banyak investor.

Ketua Fed, Powell membenarkan keputusannya dengan menyatakan bahwa Fed ingin memastikan lapangan kerja AS tetap kuat setelah pelemahan yang terjadi baru-baru ini: “pasar tenaga kerja sebenarnya dalam kondisi solid, dan tujuan kami dengan kebijakan hari ini adalah untuk mempertahankannya.”

Tingkat pengangguran meningkat dari level terendah dalam lima dekade sebesar 3.4% di tahun lalu menjadi 4.2% saat ini, setelah Fed secara agresif menaikkan suku bunga pada tahun 2022-2023 untuk menekan inflasi. Perlambatan pasar tenaga kerja selama tahun ini telah membuat para pejabat khawatir bahwa kenaikan pengangguran lebih lanjut dapat menyebabkan ekonomi terjerumus ke dalam resesi.

Ketua Fed juga mengatakan pemotongan suku bunga sebesar 50bps mencerminkan “keyakinan para pejabat bahwa inflasi akan turun menuju 2% secara berkelanjutan.”

Inflasi inti, tidak termasuk harga pangan dan energi yang fluktuatif, sudah menurun tajam dari level tertingginya dalam empat dekade di atas 6% pada tahun 2022 ketika AS dibuka kembali sepenuhnya dari pandemi. Maka, dengan para pejabat yang lebih khawatir terhadap pengangguran dan kurang peduli pada inflasi, Fed memilih untuk memulai pemotongan suku bunga dengan pengurangan 50bps, lebih besar dari yang diperkirakan sebelumnya.

Namun, Fed tidak memberikan sinyal untuk terus memangkas suku bunga sebesar 50bps di masa mendatang. Tetapi, mensinyalkan pemangkasan suku bunga sebesar 25bps pada pertemuan bulan November, Desember dan empat kali pemangkasan sebesar 25bps lagi di tahun depan.

Selama beberapa bulan ke depan, pemangkasan suku bunga Fed selanjutnya akan terus mendukung aset berisiko. Namun setelah Maret, pemangkasan suku bunga tambahan akan bergantung pada pemilu AS. Jika presiden baru mengikuti kebijakan yang lebih inflasif, maka Fed mungkin terpaksa menghentikan pemangkasan suku bunga setelah Maret – dimana kebijakan tersebut dapat memberatkan pasar keuangan.

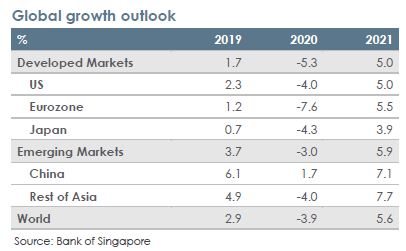

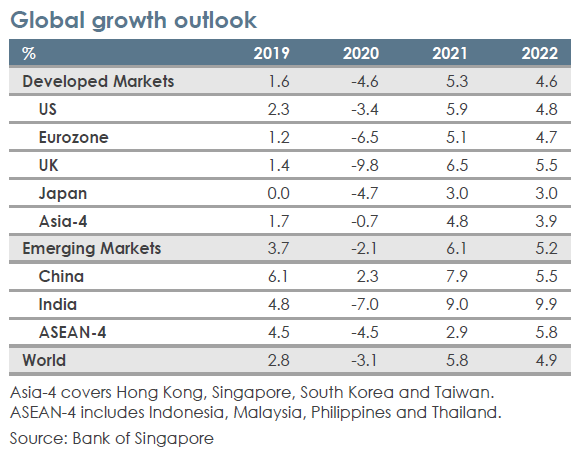

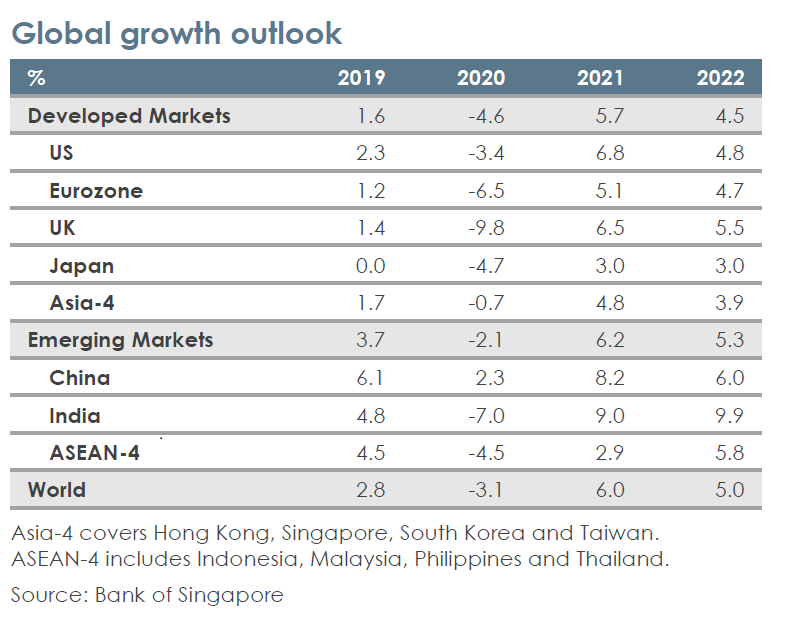

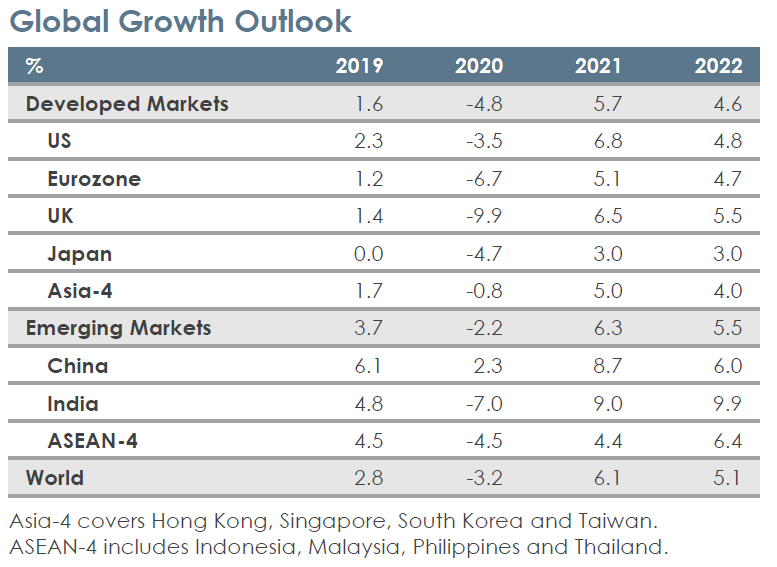

China – Stimulus besar dari PBOC

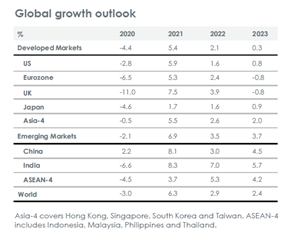

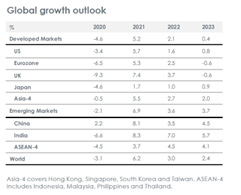

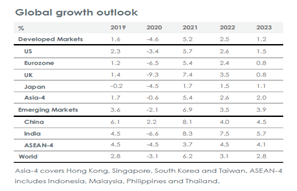

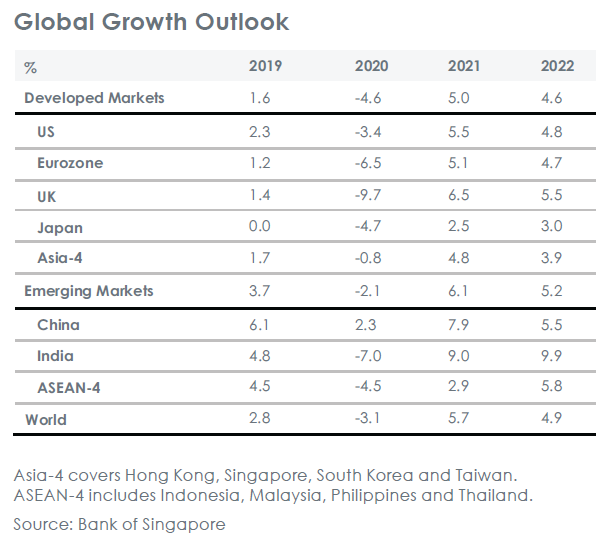

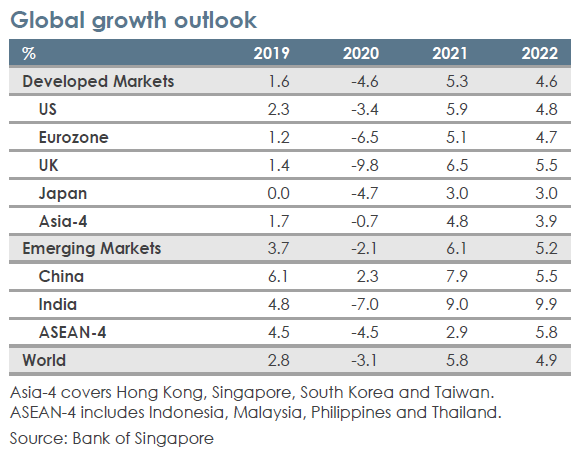

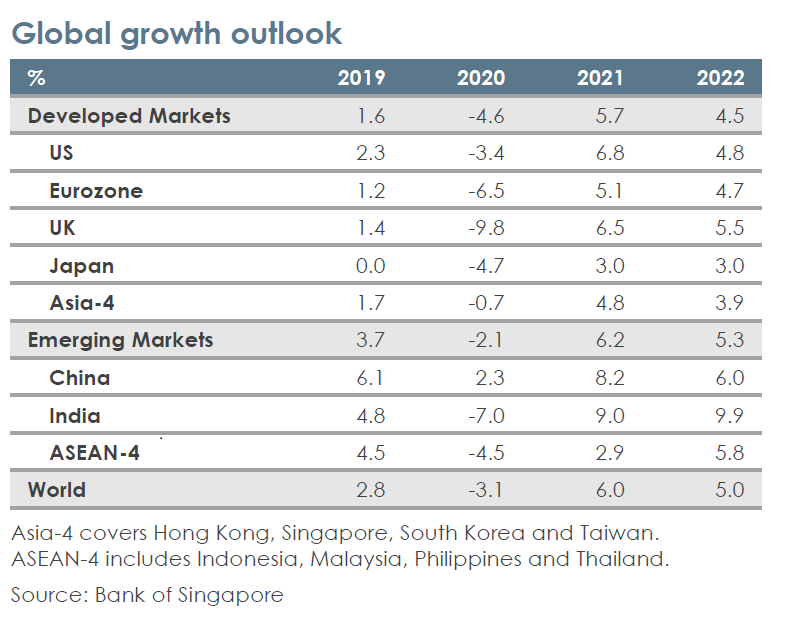

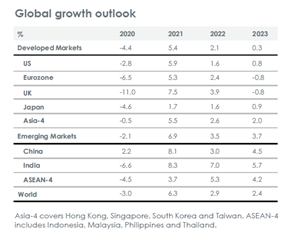

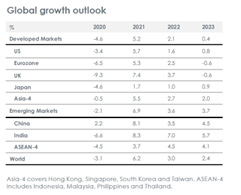

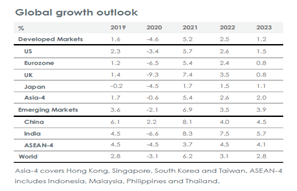

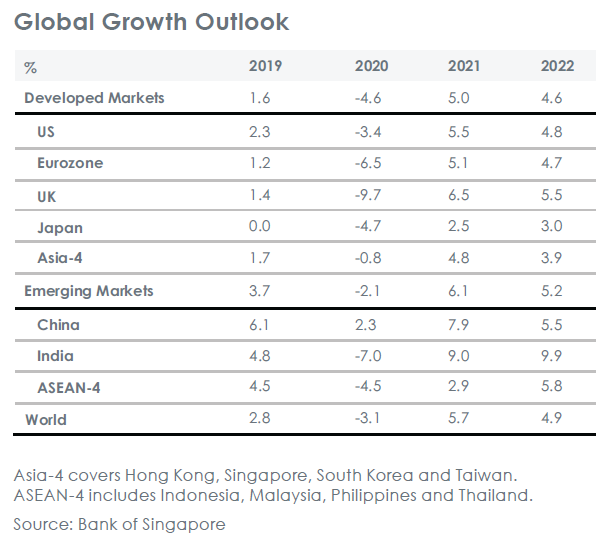

Seiring dengan lemahnya data ekonomi China yang menunjukkan bahwa pemulihan dari pandemi terus melambat, akibat konsumen yang masih berhati-hati, dan rapuhnya pasar properti – kami pun menurunkan perkiraan pertumbuhan ekonomi China di tahun ini dari 5.0% menjadi 4.7%. Namun, PBOC memberi kejutan dengan mengumumkan beberapa langkah untuk mendorong pertumbuhan.

Pertama, PBOC memangkas suku bunga acuan. Suku bunga 7-day reverse repo dikurangi 20bps menjadi 1.50%, kemudian suku bunga Fasilitas Pinjaman Jangka Menengah (MLF) 1 tahun diturunkan sebesar 30bps menjadi 2.00%. Kedua, rasio giro wajib minimum (RRR) bank dikurangi sebesar 50bps menjadi 9.50% untuk menciptakan likuiditas sekitar CNY1 triliun. Ketiga, untuk mendukung pasar properti, suku bunga hipotek saat ini dipotong sebesar 50bps dan rasio uang muka untuk pembelian properti kedua dikurangi dari 25% menjadi 15%. Keempat, untuk mendukung ekuitas, PBOC akan menyiapkan fasilitas CNY500 milyar untuk memungkinkan perusahaan asuransi, manajer investasi, dan broker yang memenuhi persyaratan meminjam langsung dari bank sentral untuk berinvestasi dalam bentuk saham. PBOC juga akan menyiapkan fasilitas pembiayaan kembali bagi bank untuk membantu pembelian kembali saham perusahaan.

Tindakan moneter oleh PBOC sangat signifikan dan menunjukkan bahwa para pejabat masih bertujuan untuk mencapai target PDB tahun ini sebesar "sekitar 5%" pertumbuhan. Kami memperkirakan pelonggaran fiskal lebih lanjut akan diumumkan untuk meningkatkan permintaan dan menahan risiko deflasi. Oleh karena itu, investor cenderung terus bereaksi positif karena para pejabat menunjukkan tekad untuk mendukung pertumbuhan tahun ini.

Eropa – Diperlukan pemangkasan suku bunga lebih lanjut untuk mendorong ekonomi

Pada bulan September, seperti yang sudah di ekspektasikan oleh pasar, ECB memangkas suku bunga simpanannya sebesar 25bps untuk kedua kalinya tahun ini dari 3.75% menjadi 3.50% dan mengisyaratkan kemungkinan akan terjadi pemangkasan lebih lanjut.

Menurut kami, ECB akan terus menurunkan suku bunga setiap kuartal sebesar 25bps karena inflasi terus menurun, maka kemungkinan penurunan berikutnya di bulan Desember. Namun tahun depan ECB mungkin akan mempercepat penurunan suku bunganya jika perekonomian Zona Euro belum pulih dan mengalami pertumbuhan yang stagnan. Dengan demikian, bank sentral mungkin akan mulai menurunkan suku bunga pada setiap pertemuan mulai Januari dan seterusnya.

Sebaliknya, BOE tampak lebih waspada terhadap inflasi. Bulan lalu, BOE mempertahankan suku bunga acuan di 5.00% setelah melakukan pemotongan pertama dalam empat tahun terakhir pada bulan Agustus. Para pejabat masih berniat menurunkan suku bunga, tetapi memperingatkan bahwa pemotongan di masa mendatang dilakukan secara bertahap. Kami memperkirakan BOE akan memangkas lagi sebesar 25bps pada bulan November menjadi 4.75% karena inflasi Inggris sebesar 2.2%, mendekati target 2%. Namun kami memperkirakan BOE hanya akan kembali melonggarkan sebesar 25bps pada setiap kuartal tahun 2025 karena inflasi inti bergerak lebih tinggi, di level 3.6%. Pendekatan bertahap BOE ini dapat mengapresiasi Poundsterling.

Jepang – Berpotensi kembali menaikan suku bunga

Selama bulan September, Bank of Japan (BOJ) menahan suku bunga acuannya pada 0.25% setelah melakukan kenaikan kedua di tahun ini pada bulan Juli. Namun, para pejabat mengisyaratkan kenaikan kembali suku bunga karena inflasi diperkirakan akan terus menguat. Gubernur Ueda mengatakan BOJ akan menaikkan suku bunga lagi jika proyeksinya tercapai. Kami pikir ini mungkin terjadi karena tingkat inflasi inti Jepang pada bulan Agustus meningkat menjadi 2.1% di atas target BOJ sebesar 2%.

Seperti halnya Pound, kami memperkirakan Yen akan menguat karena BOJ mungkin akan kembali menaikkan suku bunga pada bulan Desember menjadi 0.50% untuk menahan inflasi. Dengan demikian, kami terus melihat mata uang tersebut akan bangkit terhadap Dolar AS hingga mencapai level 140 sampai dengan tahun depan, dibantu oleh Fed yang juga memangkas suku bunga lebih lanjut pada tahun 2024 dan 2025.

EQUITIES

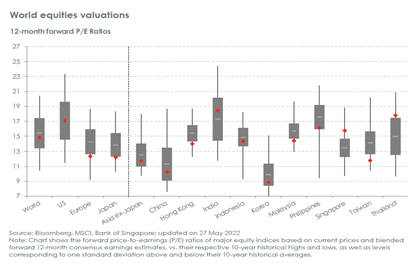

Kami masih optimis terhadap saham meskipun adanya peningkatan volatilitas menjelang pemilihan umum AS. Kami memberi peringkat Overweight untuk pasar Asia ex-Japan terutama pasar saham Hong Kong/China, India, Korea Selatan, Indonesia, dan Singapura. – Eli Lee

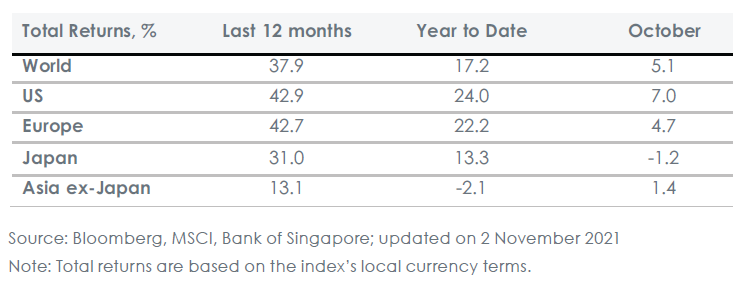

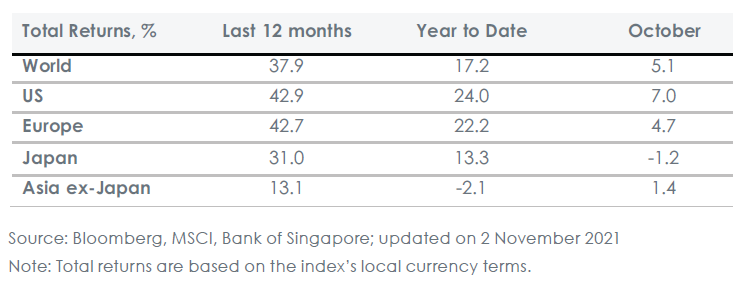

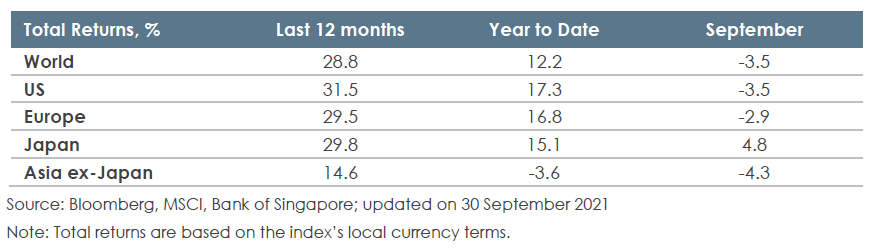

Pasar ekuitas AS dan Eropa kembali mencatatkan rekor tertinggi baru, setelah mengalami kenaikan dalam beberapa bulan terakhir, dengan kinerja yang secara umum lebih baik di segmen pasar yang lebih defensif. Namun, dengan adanya pemangkasan suku bunga Bank Sentral AS (Fed) di bulan September, diharapkan ekonomi dapat berjalan dengan skenario soft landing, sementara itu kita mulai melihat pergeseran risiko secara bertahap ke sektor-sektor yang lebih siklikal. Agar hal ini dapat bertahan, maka perlu adanya perbaikan dari sisi laporan keuangan, terutama negara-negara seperti Eropa, dimana terjadi kemerosotan momentum pendapatan pada saham-saham siklikal.

Sementara itu, pasar ekuitas Hong Kong/China mengalami perubahan signifikan terhadap arah sentimen yang lebih berisiko, setelah serangkaian perencanaan kebijakan dan langkah-langkah pelonggaran yang melebihi ekspektasi. Minggu terakhir di bulan September merupakan minggu terbaik bagi pasar ekuitas China selama 16 tahun terakhir. Hal ini akan tetap menjadi fokus perhatian investor ke depannya, serta pemilihan umum AS yang akan datang.

Secara keseluruhan, kami mempertahankan posisi Overweight pada kelas aset ekuitas, mayoritas pada pasar ekuitas Asia kecuali Jepang, dimana kami juga positif pada ekuitas India, Hong Kong/China, Indonesia, Korea Selatan dan Singapura.

AS– Menerima manfaat dari siklus penurunan suku bunga Fed

Pasar ekuitas AS dipengaruhi oleh siklus awal penurunan suku bunga The Fed dengan pemangkasannya sebesar 50bps, dari kisaran 5.25-5.50% menjadi 4.75-5.00% pada bulan September. Seiring dengan penurunan suku bunga dan biaya pinjaman sehingga mempengaruhi profitabilitas perusahaan, terutama pada perusahaan dengan kapitalisasi menengah dan kecil. Hal ini sejalan dengan ekspektasi kami bahwa kenaikan tersebut akan berdampak ke sektor-sektor lain selain perusahaan dengan kapitalisasi besar. Secara historis, jika tidak ada resesi, pemangkasan suku bunga dapat mendukung rasio harga terhadap pendapatan (P/E). Namun, kami juga terus memperhatikan beberapa risiko, dimana volatilitas dalam beberapa minggu ke depan dapat terjadi, seiring adanya peluang bagi investor untuk merealisasikan keuntungan menjelang pemilihan presiden AS. Selebihnya, akan bergantung pada hasilnya, ada kemungkinan pajak korporasi meningkat, yang merupakan hambatan bagi pertumbuhan laba per saham (EPS) perusahaan.

Dari musim rilis laporan pendapatan yang terakhir, kami mencatat bahwa masyarakat semakin sadar terhadap besaran pengeluaran, hingga terjadi penurunan daya beli. Namun, kami akan mencermati adanya perbaikan sentimen dalam hal konsumsi, saat terjadi penurunan suku bunga dan ekonomi berjalan dengan asumsi soft landing, dimana akan lebih menguntungkan sektor konsumsi siklikal.

Eropa – Laporan Draghi telah rilis; kini Zona Eropa harus bekerja sama

Mengingat kekhawatiran yang sudah lama terjadi, terkait daya saing dan strategi masa depan Eropa, salah satu perkembangan terkini yang paling signifikan adalah peluncuran laporan Mario Draghi yang telah lama ditunggu-tunggu, “Masa Depan Daya Saing Eropa”. Pertumbuhan produktivitas yang lambat selama 20 tahun terakhir telah diidentifikasi sebagai akar penyebab tantangan struktural Eropa, dan ini harus ditangani, terutama untuk sektor-sektor yang produktivitasnya masih rendah. Dengan demikian, proposal kebijakan yang dapat ditindaklanjuti, direkomendasikan untuk berbagai sektor, mencakup pemanfaatan pasar tunggal Eropa yang besar untuk meningkatkan daya tawar, serta standarisasi peralatan dan proses untuk skala ekonomi. Dengan total kebutuhan investasi tambahan tahunan mencapai EUR750-800 miliar.

Akan tetapi, laporan tersebut muncul saat polarisasi politik meningkat. Negara-negara harus bersatu untuk memikirkan semua hal yang berkaitan dengan kawasan Eropa, dan kami memperkirakan langkah serius dari Komisi Eropa yang baru akan dimulai pada awal tahun 2025, karena diperlukan waktu agar kabinet baru dapat disetujui oleh Parlemen.

Jepang – Mewaspadai setiap kejadian makro

Indeks MSCI Jepang memiliki kinerja yang kurang baik dibandingkan dengan mayoritas pasar ekuitas selama bulan September. Kami meyakini terdapat ketidakpastian jangka pendek pada pasar ekuitas Jepang karena volatilitas mata uang, kebijakan bank sentral, dan risiko geopolitik. Investor tidak hanya berhadapan dengan pemilu presiden AS, tetapi juga pemilu lokal (kemenangan Ishiba dalam pemilu Partai Demokrat Liberal dan kemudian pemilu berikutnya). Kami memperhitungkan korelasi selama 12 bulan antara USDJPY dan Indeks MSCI Jepang telah meningkat signifikan sejak Juli pada tahun ini.

Kami memperbarui asumsi pertumbuhan pendapatan dan terus memperkirakan pertumbuhan EPS di bawah ekspektasi pasar. Kami juga mencermati risiko penurunan terhadap proyeksi tersebut karena peningkatan tajam mata uang Yen dari pertengahan Juli hingga pertengahan September, meskipun mata uang tersebut memang sudah mengalami pelemahan setelah penurunan suku bunga sebesar 50 basis poin oleh The Fed di bulan September.

Asia ex-Japan – Melonggarkan kebijakan untuk mendukung pasar modal

Indeks MSCI Asia ex-Japan mengalami kenaikan signifikan selama bulan September karena beberapa langkah pelonggaran kebijakan yang diumumkan oleh pemerintah China. Kami juga menemukan negara-negara lain di kawasan ini juga menerapkan langkah-langkah untuk mendukung pasar modal. Di Thailand, pemerintah telah meluncurkan Vayupak Fund, yang direncanakan untuk investasi pada Indeks Bursa Efek Thailand 100 atau saham lokal lainnya yang memiliki skor ESG tinggi. Dana para investor akan menerima perlindungan pokok dan jaminan pengembalian tahunan minimal 3% selama 10 tahun, namun pengembalian dibatasi hanya sampai 9%. Di Korea Selatan ada Program Peningkatan Nilai (Value Up Programme) yang sudah ditingkatkan, dengan mengumumkan proposal amandemen pajak dan bursa Korea juga meluncurkan Indeks Nilai Naik (Value Up Index), dengan kriteria seleksi berupa saham-saham dengan valuasi berdasarkan harga buku (P/B) yang tinggi dan prioritas penyertaan diberikan kepada perusahaan dengan nilai inisiatif yang tinggi.

China/HK – Pemeriksaan realitas paruh waktu

Pasar Hong Kong dan China mengalami kenaikan signifikan yang dipengaruhi oleh stimulus kebijakan dan kejutan dari pertemuan Politburo September, sehingga terjadi perubahan kebijakan. Rencana pemangkasan suku bunga dan langkah-langkah pelonggaran yang lebih banyak dari perkiraan. Kebijakan stabilisasi pasar saham dan pernyataan eksplisit untuk "menghentikan penurunan harga perumahan" juga melebihi ekspektasi pasar, hal ini menandakan adanya urgensi dan tekad para pembuat kebijakan untuk mendukung pertumbuhan dan memerangi deflasi. Kami melihat adanya kenaikan risiko jika langkah-langkah keberlanjutan stimulus fiskal karena rincian implementasinya belum diumumkan pada saat artikel ini ditulis.

Kami memperkirakan adanya perubahan neraca tiap bulan dan pengaruh dari PBOC akan menjadi indikator utama yang perlu diperhatikan, mengingat PBOC akan memberikan pinjaman kepada bank dan lembaga keuangan non-bank (NBFI). Kami meyakini bahwa pialang dan bursa saham akan menjadi penerima manfaat utama, seiring dengan membaiknya prospek pendapatan yang akan mendorong kinerja indeks saham, seperti perusahaan internet dan perusahaan pembuat platform. Kami mempertahankan preferensi kami terhadap (i) imbal hasil yang tinggi meskipun ada perubahan rotasi, serta (ii) pemimpin pasar dan penerima manfaat reformasi.

Sektor Global – Pembalikan arah kebijakan Fed menjadi pendorong utama saat ini

Selama sebulan terakhir, sektor Utilitas dan Layanan Komunikasi terus menunjukkan kinerja yang relatif baik, namun sektor Konsumsi Siklikal yang mencatatkan kinerja yang terbaik pada saat artikel ini ditulis. Kami mempercayai bahwa di tengah pemangkasan suku bunga Fed dan potensi volatilitas menjelang pemilihan umum AS, sektor seperti REIT, Utilitas, dan Bioteknologi berada pada posisi yang cenderung baik, dan dua sektor sebelumnya juga memberikan unsur defensif ditengah ketidakpastian.

Perbedaan kinerja di sektor Energi dan Material

Sektor Energi dan Material pada umumnya bergerak cukup berdekatan, namun keduanya kini memiliki kinerja yang berbeda. Perusahaan energi berkinerja buruk seiring adanya kekhawatiran terhadap rendahnya harga minyak akibat kelebihan pasokan, terutama karena adanya laporan bahwa Arab Saudi sedang mempertimbangkan untuk kembali ke strateginya dalam mengejar pangsa pasar dari pada mendukung harga minyak. Di sisi lain, stimulus yang dirilis oleh China telah meningkatkan optimisme di pasar logam, sehingga mendorong harga saham perusahaan sektor pertambangan.

Lonjakan besar bagi internet China

Di bidang Teknologi, nama-nama internet China mengalami peningkatan peringkat yang signifikan di bulan September, didorong oleh stimulus besar-besaran oleh para pembuat kebijakan di China. Kami tetap optimis terhadap prospek perusahaan game online dan layanan lokal, sementara nama-nama e-commerce tertentu dapat memperoleh keuntungan dari potensi peningkatan pangsa pasar.

Untuk negara maju (DM), kekhawatiran masih berlanjut mengenai pembatasan ekspor teknologi dan lamanya perdagangan kecerdasan buatan (AI). Kami terus bersikap konstruktif terhadap prospek sejumlah nama perusahaan teknologi besar, namun masih meyakini bahwa kenaikan ini juga akan bermanfaat bagi saham semikonduktor/ perangkat keras/ perangkat lunak lainnya. Selain itu, kami tetap berhati-hati dalam jangka pendek terhadap semikonduktor analog, karena beberapa pasar masih memerlukan lebih banyak waktu untuk membalikkan keadaan fundamentalnya.

BONDS

Meningkatkan posisi dari Neutral ke Overweight

Secara umum kami memiliki pandangan Overweight terhadap instrumen pendapatan tetap, terutama pada obligasi High Yield (HY) negara berkembang (EM). Kami merubah posisi Underweight pada obligasi EM Investment Grade (IG) menjadi Neutral seiring sentimen positif dari trend pemangkasan suku bunga. – Vasu Menon

Meskipun latar belakang ekonomi masih kuat, kami tetap waspada akan potensi volatilitas mendatang. Dengan ekspektasi tingkat suku bunga rendah di akhir tahun, kami melihat posisi imbal hasil obligasi saat ini sangat menarik, dan kemungkinan tidak akan bertahan lebih lama. Kami Neutral terhadap obligasi Investment Grade (IG) negara maju (DM) dan High Yield (HY) DM.

Pada EM, kami merubah pandangan IG menjadi Neutral (dari Underweight) dan mempertahankan Overweight pada obligasi HY. Kami tetap Neutral pada durasi, cenderung menyukai obligasi tenor pendek dan menengah.

Suku bunga dan obligasi AS

Bank sentral Fed memangkas suku bunga lebih besar dari perkiraan sebanyak 50bps di bulan September, seiring melambatnya pertumbuhan sektor ketenagakerjaan dan meningkatnya optimisme angka inflasi yang akan menyentuh target 2% bank sentral Fed. Proyeksi terbaru menunjukkan, potensi pemangkasan sebanyak 25bps pada pertemuan the Fed selanjutnya. Imbal hasil UST 10Y cenderung meningkat paska pemangkasan suku bunga, sementara kurva imbal hasil UST 2Y bergerak lebih curam.

Dengan angka inflasi yang dinilai Fed telah stabil, fokus selanjutnya adalah perkembangan sektor ketenagakerjaan.

Pasar memperkirakan pemotongan kumulatif sekitar 200bps selama 18 bulan ke depan. Namun, kami tetap mewaspadai risiko kenaikan inflasi (yang didorong oleh tarif, keringanan pajak, atau stimulus fiskal) akibat pemilihan presiden AS pada bulan November. Hal ini dapat meningkatkan ketidakpastian dari sisi kenaikan inflasi di masa mendatang.

Berdasarkan pandangan ini, kami mempertahankan posisi Neutral terkait durasi. Kami memandang durasi pendek dan menengah dapat memberikan perlindungan terbaik dari volatilitas suku bunga.

Negara maju

Pemangkasan suku bunga Fed dalam kondisi non-resesi akan mendorong aliran dana masuk pada pasar obligasi, karena memberikan peluang bagi investor untuk mengunci imbal hasil ketika siklus pelonggaran kebijakan secara global dimulai. Jika data yang masuk semakin merujuk pada kondisi soft-landing, maka pergerakan imbal hasil akan lebih terbatas. Pada titik ini, risiko yang paling jelas adalah memburuknya pasar tenaga kerja secara cepat. Meskipun hal ini dapat memicu pemotongan suku bunga Fed yang lebih agresif, namun menghambat pergerakan selisih imbal hasil, sehingga potensi keuntungan menjadi moderat. Oleh karena itu, kami mempertahankan preferensi dalam posisi defensif dengan tetap berada pada kurva kualitas.

Negara berkembang

Kami menempatkan pada posisi Overweight yang moderat terhadap kredit negara berkembang, dengan preferensi pada HY dibandingkan IG. Obligasi IG negara berkembang (EM) seharusnya mendapatkan manfaat selama siklus penurunan suku bunga. Kami tetap Overweight di EM HY karena potensi pengembalian total yang menarik.

Asia

Sejalan dengan pandangan pasar berkembang secara keseluruhan, kami Neutral terhadap obligasi IG negara Asia dan Overweight pada obligasi HY. Untuk IG Asia, durasi yang relatif lebih pendek, fundamental yang stabil, serta risiko pasar yang lebih rendah akan menjaga rentang spread tetap terbatas. Kami terus menyukai imbal hasil yang menarik untuk obligasi HY Asia.Kami mempertahankan pandangan Neutral secara keseluruhan terhadap pasar obligasi China dan lebih memilih nama-nama yang berkualitas.

FX & COMMODITIES

Harga emas diperkirakan meningkat

Kami menaikan target harga emas dalam dua belas ke depan ke level US$ 2,900/ons. Penurunan suku bunga jangka pendek ini diperkirakan akan mendorong permintaan investasi emas yang lebih besar. Permintaan emas oleh beberapa bank sentral EM juga tetap kuat ditengah risiko geopolitik yang meningkat dan kekhawatiran terhadap keberlanjutan utang AS. – Vasu Menon

Minyak mentah

Harga minyak turun ditengah kekhawatiran akan meningkatnya pasokan saat kedua badan legislatif Libya sepakat pada bulan September untuk menunjuk bersama seorang gubernur bank sentral, sehingga meredakan perselisihan dalam mengendalikan pendapatan minyak negara tersebut dan berpotensi mempercepat pengembalian produksi minyak Libya ke 1 juta barel per hari.

Sentimen negatif minyak terus berlanjut setelah Financial Times melaporkan bahwa Arab Saudi mempertimbangkan untuk melanjutkan kenaikan produksi pada bulan Desember. Laporan tersebut juga menyatakan bahwa produsen OPEC akan membuat perkiraan harga minyak di bawah level US$100/barel untuk mengambil kembali pangsa pasar. Langkah tersebut akan menimbulkan kekhawatiran bahwa OPEC dapat menarik diri dari kesepakatan terkait pasokan yang sebelumnya telah membantu menstabilkan dan mendukung harga minyak.

Kekhawatiran bahwa OPEC berupaya sekuat tenaga untuk memenangkan pangsa pasar sepertinya berlebihan karena kami tidak yakin perang harga akan menguntungkan OPEC. Perebutan pangsa pasar merupakan hal yang biasa, karena OPEC mungkin akan mulai mengurangi secara bertahap produksi penambahan sukarela di bulan Desember, namun hal tersebut dapat ditunda jika harga minyak Brent turun jauh di bawah US$ 70/barel.

Kami memproyeksikan harga minyak Brent kemungkinan akan bertahan di kisaran USD70an/barel dalam waktu satu tahun sesuai dengan yang kita harapkan bahwa OPEC akan terus memainkan peran sebagai penyeimbang utama. Pengumuman stimulus ekonomi baru pemerintah China seharusnya dapat membantu meredakan kekhawatiran terhadap permintaan minyak China yang lemah.

Logam Mulia

Kami telah menaikan perkiraan harga emas dalam dua belas bulan ke level US$ 2,900/ons. Dua alasan yang mendasari kenaikan target harga emas.

Pertama, penurunan yang cepat pada suku bunga jangka pendek dari negara Barat dan China telah mendorong permintaan investasi yang lebih besar pada aset emas, yang terlihat dari peningkatan kepemilikan baru pada ETF emas sejak 2Q24. Besaran pemangkasan suku bunga pada akhirnya mungkin dapat berbeda, namun kecenderungannya akan lebih banyak dilakukan oleh bank sentral negara Barat di setiap pertemuan mendatang. Bank sentral terbaru yang dapat segera beralih ke pemotongan di setiap pertemuan adalah ECB.

Kedua, permintaan bank sentral di EM untuk emas sepertinya tetap kuat ditengah meningkatnya resiko geopolitik dan kekhawatiran akan keberlanjutan utang AS. Selain konflik Russia-Ukrainia yang berkepanjangan, tensi meningkat tajam di Timur Tengah dengan eskalasi konflik bersenjata antara Israel dan Hezbollah. Kondisi fiskal AS telah menurunkan tingkat kepercayaan investor terhadap Dolar AS (USD), terlepas dari siapapun yang memenangkan pemilihan presiden AS. Ketika AS menerbitkan lebih banyak surat utang untuk membiayai defisit anggarannya yang semakin besar, maka kekhawatiran terhadap USD akan kehilangan daya tarik sebagai aset cadangan devisa, secara tidak langsung dapat menguntungkan emas. Emas adalah uang yang tidak dapat dipandang sebelah mata oleh pemerintah.

Mata uang

Dolar AS (USD) ditutup melemah selama tiga bulan berturut-turut pada bulan September. Federal Reserve AS (Fed) secara mengejutkan memangkas suku bunga sebesar 50bps pada pertemuan kebijakan bulan September dan dot plot menyiratkan pemangkasan suku bunga sebesar 50bps lagi untuk sisa tahun ini. Ketua Fed Jerome Powell telah memperingatkan agar tidak mengasumsikan pemotongan suku bunga 50bps lebih lanjut pada pertemuan mendatang, dan Powell tidak tampak khawatir tentang perekonomian. Dengan panduan dot plot terbaru, kami memperkirakan pasar akan mengalihkan fokus ke arah momentum pertumbuhan ekonomi AS. Jika Fed memangkas suku bunga meskipun AS tidak mengalami resesi, dan pertumbuhan di luar AS tetap baik, hal ini dapat merugikan USD. Kami mempertahankan pandangan bahwa USD dapat diperdagangkan lebih rendah ditengah siklus pemangkasan suku bunga The Fed yang berlanjut. Beberapa risiko perlu diperhatikan seperti hasil pemilu AS di bulan November, momentum pertumbuhan global, dan risiko geopolitik.

Meredam Kekhawatiran Pertumbuhan Ekonomi

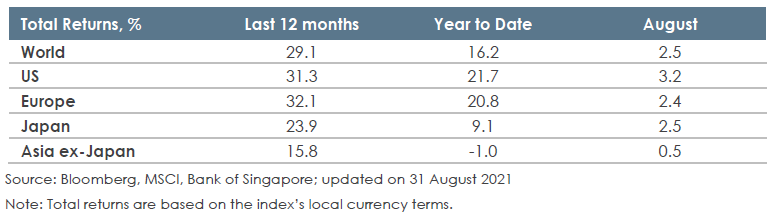

Wall Street sepanjang bulan Agustus berhasil mencatatkan penguatan dengan ketiga Indeks utama Dow Jones Indistrial Average, S&P 500, dan NASDAQ composite masing-masing meningkat sebesar 1.76%, 2.28%, dan 0.65%. Musim laporan keuangan korporasi Q2-2024 telah mencapai puncaknya di akhir bulan Agustus kemarin. Berdasarkan data Factset untuk earnings Q2-2024 tercatat sebanyak 79% perusahaan yang tergabung dalam indeks S&P 500 telah berhasil melaporkan kinerja keuangan Q2-2024 yang melebihi ekspektasi, dan 60% diantaranya melaporkan pendapatan di atas ekspektasi. Hal ini yang mendorong penguatan untuk bursa saham AS secara keseluruhan di bulan Agustus lalu dan juga kinerja sektor teknologi yang membaik setelah pada perdagangan bulan sebelumnya mengalami penurunan yang signifikan.

Di pertemuan Jackson Hole, Jerome Powell meredam kekhawatiran pelaku pasar dengan pernyataan yang mengindikasikan pelonggaran kebijakan bank sentral akan segera dimulai. Kini, perhatian pelaku pasar saat ini tertuju pada kebijakan suku bunga Federal Reserve, dimana berdasarkan konsensus Bloomberg, diprediksi The Fed akan memangkas suku bunga acuan untuk pertama kalinya sejak tahun 2022 lalu. Hal ini juga didukung oleh rilisan angka inflasi AS untuk bulan Juli yang kembali menurun dari level 3% ke level 2.9% dan yang terbaru adalah data Core PCE Price Index AS untuk bulan Juli yang sesuai ekspektasi berada pada level rendah yaitu 0.2%.

Di Asia, pemulihan perekonomian China terlihat masih berlangsung sampai dengan saat ini, terlihat dari beberapa indikator utama seperti Caixin Manufacturing PMI bulan Agustus yang telah berada pada zona ekspansi 50.4, meningkat jika dibandingkan dengan periode sebelumnya di level kontraksi 49.8. Selain itu pula, industrial profit China untuk bulan Juli meningkat dari level 3.5% ke level 3.6%. Sementara itu, pemerintah China tetap berkomitmen untuk mendukung perekonomian dengan kebijakan yang akomodatif, diantaranya dengan mempertahankan tingkat suku bunga dasar pinjaman atau loan prime rate yang rendah di bulan Agustus ini, baik untuk tenor satu maupun lima tahun di level 3.35% dan 3.85%.

Beralih ke domestik, neraca perdagangan Indonesia untuk bulan Juli kembali dirilis surplus sebesar US$ 470 juta dengan ekspor yang meningkat di level 6.46% dan impor yang juga meningkat di level 11.07%. Kenaikan neraca perdagangan ini menjadikan kenaikan untuk 51 bulan secara berturut-turut. Selain itu, tingkat inflasi domestik pada bulan Agustus berada di level 2.12% dalam setahun terakhir, lebih rendah jika dibandingkan periode sebelumnya di level 2.13%, di tengah beberapa harga pangan dan komoditas yang cukup terkendali. Dari sisi kebijakan moneter, Bank Indonesia memutuskan kembali mempertahankan tingkat suku bunga acuan di level 6.25% pada bulan Agustus lalu. Bank Indonesia menilai keputusan tersebut memadai untuk menjaga stabilitas nilai tukar Rupiah dan terbukti rilisan angka inflasi Indonesia untuk bulan Agustus kembali menurun ke level 2.12% y-o-y, sedangkan sebelumnya berada di level 2.13%.

Equity

Bursa saham IHSG kembali mencatatkan kenaikan sebesar 5.72% sepanjang bulan Agustus. Saham di sektor konsumsi siklikal dan sektor properti memimpin penguatan masing-masing sebesar 20.41% dan 12.62%. Penguatan pasar saham di bulan Juli didorong salah satunya dari aliran dana asing yang sepanjang bulan Agustus telah masuk lebih dari US$ 1.84 miliar. Ekspektasi pemangkasan suku bunga Fed yang lebih agresif turut mendorong ekspektasi investor bahwa Bank Indonesia dapat segera memangkas suku bunga acuan. Tingkat suku bunga yang lebih rendah akan memberikan sentimen positif untuk pertumbuhan ekonomi Indonesia. Ada beberapa indikator yang dapat dijadikan tolak ukur seperti pertumbuhan pinjaman atau loan growth untuk bulan Juli yang meningkat dari level 12.3% ke level 12.4% dan juga penjualan ritel Indonesia di bulan Juni yang semakin bertumbuh ke level 2.7%, dari sebelumnya di level 2.1%.

Bond

Pergerakan pasar obligasi di bulan Agustus cenderung menguat, terlihat dari pergerakan imbal hasil pemerintah Republik Indonesia tenor 10 tahun yang mengalami penurunan sebanyak -3.89% menjadi 6.63%, yang artinya terjadi kenaikan dari sisi harga. Penurunan imbal hasil ini mengikuti imbal hasil acuan US Treasury 10 tahun, yang turun dari 4.02% ke level 3.90% di akhir bulan Agustus. Penurunan imbal hasil ini juga didorong dari aktifitas inflow aliran dana asing ke pasar obligasi Indonesia yang tercatat mencapai US$ 1.31 miliar. Selain itu pula, kenaikan minat investor turut didukung oleh nada kebijakan bank sentral Fed yang mengindikasikan akan segera memangkas suku bunga acuan pada pertemuan bulan September ini (dovish). Ketertarikan dan keyakinan investor asing untuk terus berinvestasi Indonesia juga didukung oleh sentimen positif yang datang dari salah satu lembaga pemeringkat rating Internasional yaitu S&P yang telah mengafirmasi souverign credit rating Republik Indonesia pada peringkat BBB, satu tingkat di atas investment grade, dengan outlook stabil pada 30 Juli 2024. Hal ini juga memberikan pandangan bahwa perekonomian Indonesia masih berada pada level kondusif.

Currency

Mata uang Rupiah kembali bergerak menguat sepanjang bulan Agustus, terlihat dari pergerakannya yang menurun sebanyak 5.21% sepanjang bulan Agustus ke kisaran Rp 15,455 per Dolar AS (USD). Hal ini didukung oleh adanya signal yang semakin jelas dari ketua Federal Reserve Jerome Powell untuk segera memangkas suku bunga acuan pada pertemuan di bulan September ini. Selain itu, dalam pertemuan Jackson Hole pada akhir bulan Agustus kemarin, Jerome Powell menyatakan bahwa “cut off is on the table” yang mengisyaratkan kepastian akan pemangkasan. Selain itu, neraca perdagangan kembali mengalami surplus pada bulan Agustus 2024 sebesar USD 150.2 miliar, meningkat dari periode sebelumnya di level US$ 145.4 miliyar. Selain itu, posisi cadangan devisa ini setara dengan pembiayaan 6.7 bulan impor atau 6.5 bulan impor dan pembayaran utang luar negeri pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor. Kenaikan cadangan devisa berasal dari penerimaan pajak dan jasa, penerimaan devisa migas, dan kenaikan penarikan pinjaman luar negeri pemerintah.

Juky Mariska, Wealth Management Head, OCBC Indonesia

GLOBAL OUTLOOK

Volatilitas pasar keuangan lantaran kekhawatiran AS akan mengalami resesi. Namun, kami melihat bahwa investor tidak perlu khawatir dengan kondisi perlambatan ekonomi AS karena sebagian besar data masih konsisten dengan skenario soft landing. – Eli Lee

Pasar keuangan saat ini menunjukkan volatilitas yang didorong oleh kekhawatiran resesi di AS, stagnasi ekonomi Eropa, dan perlambatan pertumbuhan di China. Namun, kami melihat bahwa investor tidak perlu terlalu khawatir dengan hal ini.

Pertama, rilisan data ketenagakerjaan dan inflasi terakhir menunjukkan adanya perlambatan ekonomi AS. Namun, sebagian besar data masih konsisten dengan skenario soft landing, bukan kontraksi ekonomi yang signifikan.

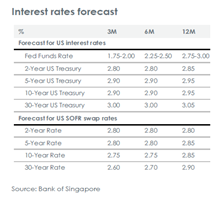

Selain itu, dengan tingkat inflasi yang mendekati target 2%, The Fed telah memberikan sinyal kuat bahwa mereka akan mulai memangkas suku bunga. Kami memperkirakan The Fed akan menurunkan suku bunga acuan sebesar 25 basis poin (bps) sebanyak dua kali pada bulan September dan bulan Desember yang akan berdampak positif pada aset berisiko.

Kedua, data PMI menunjukkan bahwa sentimen bisnis di Eropa masih menunjukkan kegiatan yang ekspansif dibantu oleh kebijakan pemerintah, yaitu penurunan suku bunga oleh European Central Bank (ECB) dan Bank of England (BoE).

Kami juga memperkirakan ECB yang telah menurunkan suku bunga deposito dari 4.00% menjadi 3.75% pada bulan Juni, akan kembali menurunkan suku bunga sebesar 25 bps masing-masing pada bulan September dan Desember, seiring dengan turunnya inflasi zona Eropa menuju target 2%. BoE juga diperkirakan akan melanjutkan pemangkasan suku bunga sebesar 25 bps pada bulan November, setelah sebelumnya menurunkan suku bunga dari 5.25% menjadi 5.00% pada bulan Agustus dengan inflasi Inggris yang mendekati target 2%.

Ketiga, terdapat keraguan bahwa China dapat mencapai target pertumbuhan PDB sebesar 5% karena masyarakat masih berhati-hati dalam melakukan konsumsi, dan masih lemahnya pasar properti. Namun, pelonggaran kebijakan fiskal dan moneter lebih lanjut bisa mendukung aktivitas ekonomi China tahun ini.

Terakhir, penguatan pada ekonomi Jepang selama Q2-2024, didorong oleh kenaikan upah yang melampaui inflasi dengan harapan dapat meningkatkan daya beli konsumen.

Dengan demikian, kami menyarankan investor agar tetap mempertahankan posisi Overweight pada kelas aset saham. Sebaliknya, kami tetap Neutral pada aset pendapatan tetap melihat pemilu AS yang berpeluang membuat inflasi kembali naik di tahun 2025.

AS – Soft landing berpotensi terjadi dibandingkan resesi

Kekhawatiran investor terhadap resesi AS muncul setelah laporan ketenagakerjaan bulan Juli memperlihatkan lonjakan pekerja hanya sebesar 114,000, sementara tingkat pengangguran naik dari 4.1% menjadi 4.3%. Level ini meningkat dari level terendah dalam lima dekade di 3.4% pada tahun 2023. Namun, kami melihat rilisan data tersebut dipengaruhi oleh Badai Beryl, yang menyebabkan 436,000 pekerja tidak dapat bekerja karena cuaca buruk.

Meningkatnya pengangguran kembali menimbulkan kepanikan investor, sejalan dengan peringatan dari indikator ‘Sahm Rule’. Indikator ini memprediksi resesi akan terjadi jika rata-rata pengangguran dalam tiga bulan meningkat 0.5% dari titik terendah dalam 12 bulan terakhir. Namun, kami juga melihat bahwa peningkatan pengangguran tersebut bukan terjadi karena adanya lonjakan pekerja baru, namun lebih disebabkan adanya kenaikan pekerja imigran.

Kami berpendapat bahwa di tahun ini, perekonomian AS lebih berpotensi terjadi soft landing daripada resesi, dimana akan lebih mendukung kinerja aset berisiko. Pemantau PDB dari bank sentral regional menunjukkan bahwa ekonomi masih tumbuh pada laju 2% dari tahun ke tahun.

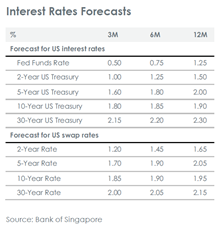

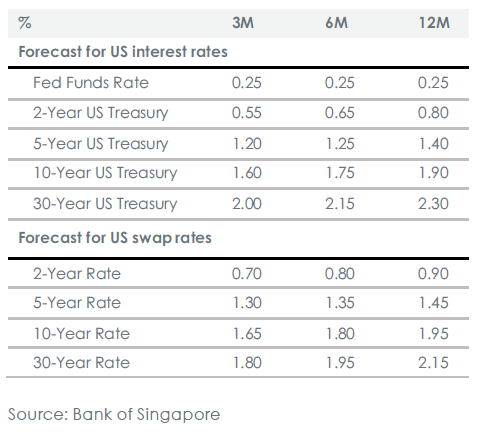

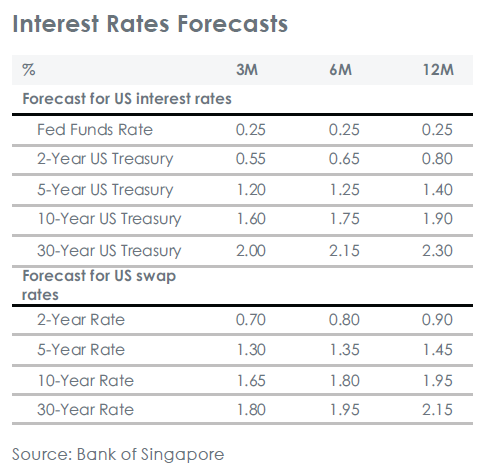

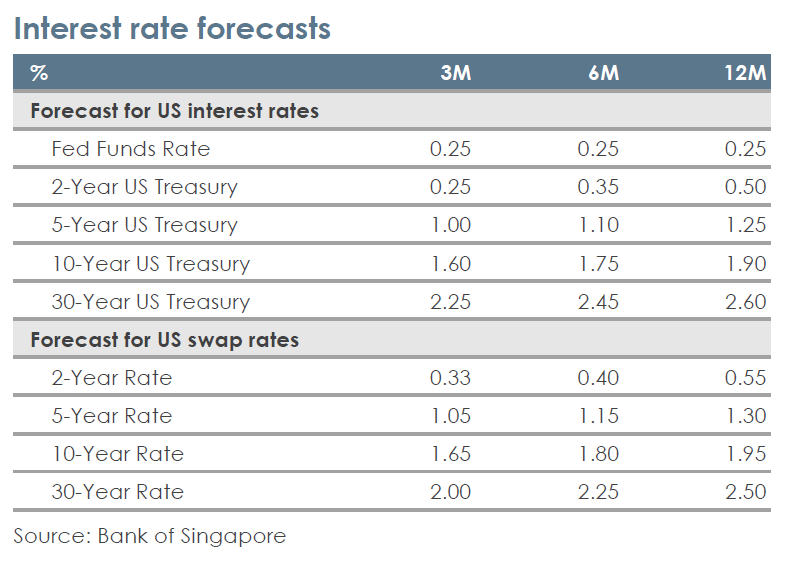

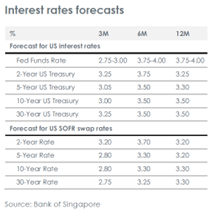

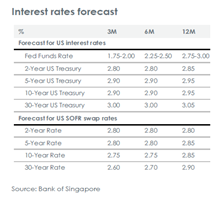

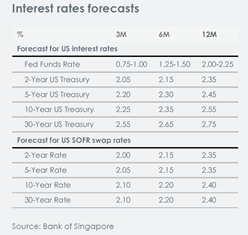

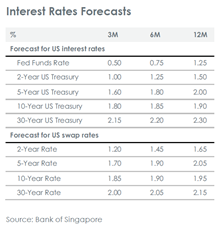

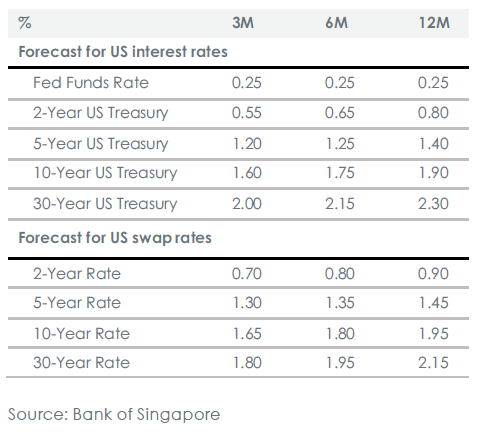

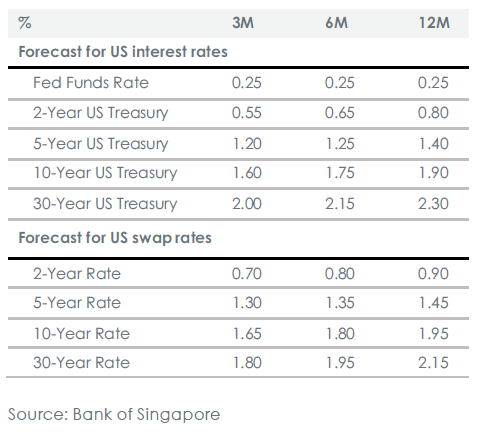

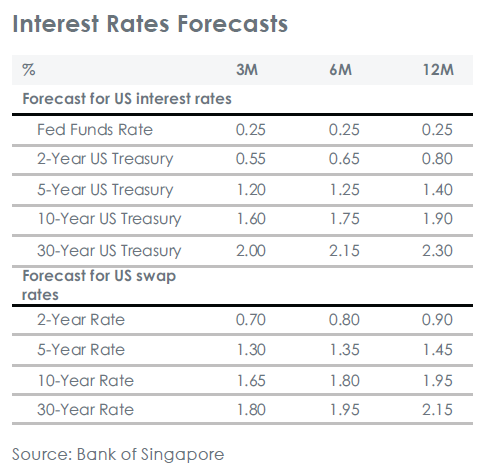

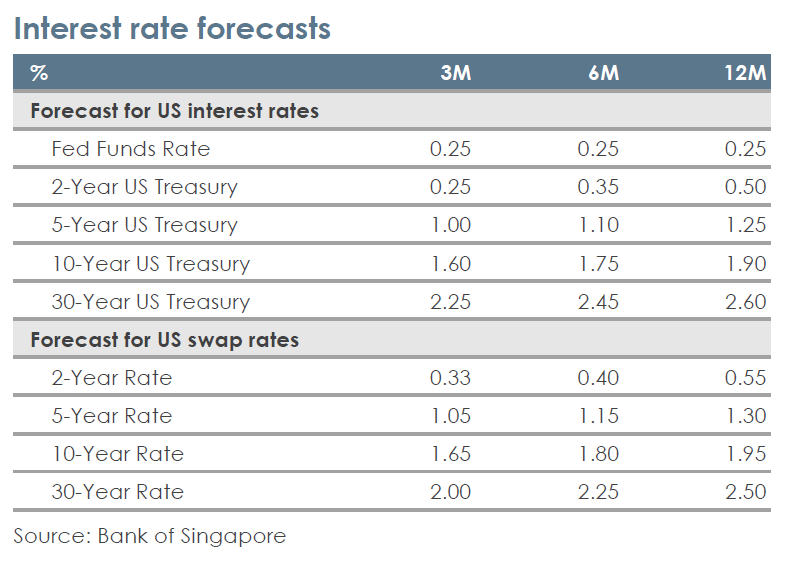

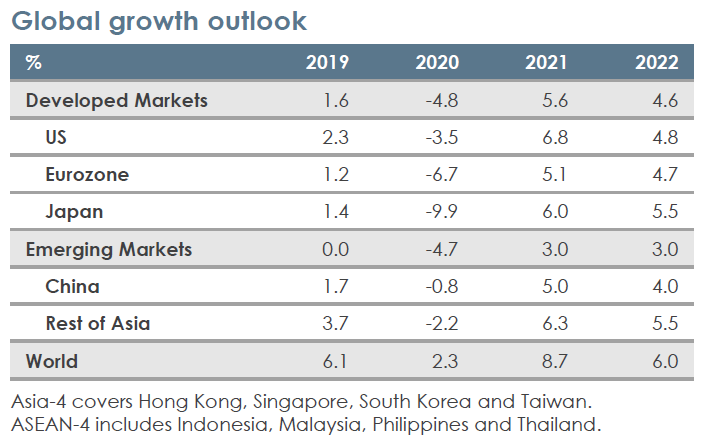

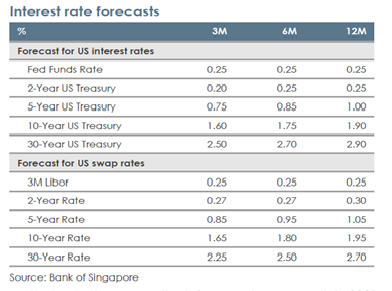

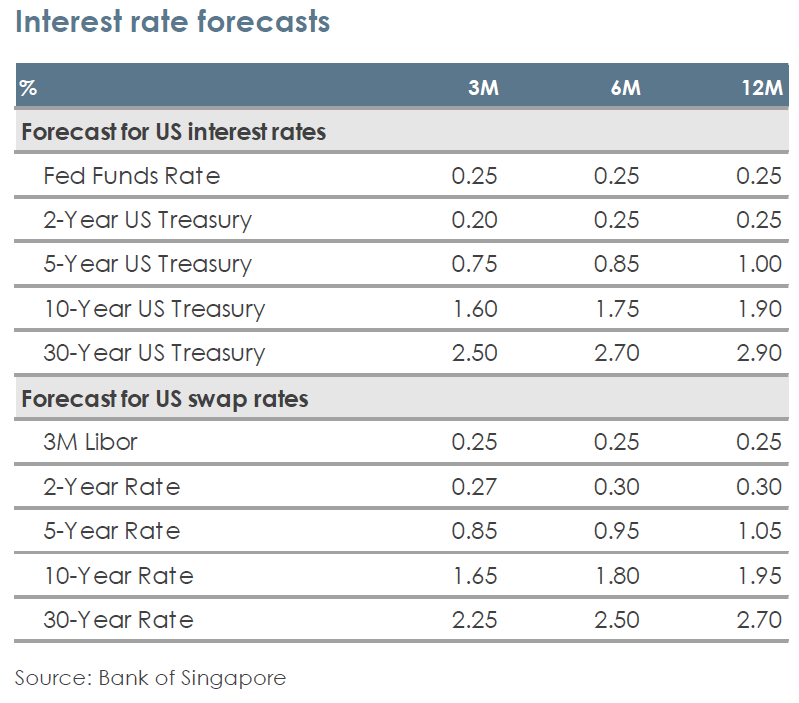

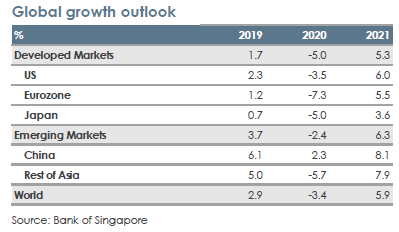

Kami telah memperbarui proyeksi imbal hasil US Treasury untuk memperhitungkan pemangkasan suku bunga The Fed. Kami memperkirakan imbal US Treasury akan bergerak menuju bentuk kurva normal, dengan pergerakan imbal hasil obligasi jangka pendek (2 tahun) menuju level rendah, dan bergerak di bawah imbal hasil jangka panjang (10 tahun dan 30 tahun) seiring pelonggaran kebijakan The Fed. Oleh karena itu, preferensi kami berada pada obligasi dengan jatuh tempo yang lebih pendek. Sebaliknya, kami khawatir bila tingkat inflasi akan meningkat jika mantan Presiden Donald Trump kembali memimpin. Dengan demikian, kami tetap mempertahankan proyeksi imbal hasil obligasi 10 tahun di level 4.25% dalam 12 bulan ke depan dan mempertahankan posisi neutral terhadap pasar obligasi.

China – Sulit mencapai target pertumbuhan sebesar 5% di tahun ini

Pertumbuhan awal tahun yang baik, dengan PDB bertumbuh 1.5% secara kuartalan (QoQ) dan 5.3% secara tahunan (YoY) pada Q1-2024, ekonomi China kemudian mengalami perlambatan dengan bertumbuh 0.7% secara kuartalan dan 4.7% secara tahunan selama Q2-2024, sehingga meningkatkan risiko bahwa pemerintah gagal mencapai target pertumbuhan PDB setahun penuh “sekitar 5%” di tahun 2024.

Data bulan Juli mengawali lemahnya pertumbuhan Q3-2024. Supply China masih solid dengan kenaikan produksi industrial 5.1% YoY. Demikian pula, investasi manufaktur menguat, naik 9.3% YoY ditahun ini dan ekspor naik 7.0% YoY. Namun, permintaan secara keseluruhan masih tertekan oleh konsumen yang tetap berhati-hati setelah pandemi. Oleh karena itu, meskipun penjualan ritel di bulan Juli meningkat dari 2.0% YoY menjadi 2.7% YoY namun masih lemah.Kurangnya kepercayaan konsumen masih terlihat pada lemahnya permintaan kredit baru oleh rumah tangga dan perusahaan. Pada bulan Juli, pertumbuhan kredit hanya tercatat 8.2% YoY, jauh dibawah level sebelum pandemi. Kehati-hatian konsumen juga didorong oleh lemahnya sektor properti. Investasi properti di bulan Juli pada tahun ini kembali turun lebih dari 10% YoY.

Mengawali Q3-2024 dengan lemah membuat target PDB China terancam. Diperlukan stimulus yang lebih lanjut agar target pertumbuhan masih dapat tercapai. Oleh karena itu, sampai dengan penghujung tahun, kami memperkirakan People's Bank of China (PBOC) akan menurunkan suku bunga lagi sebesar 10-20 bps setelah sebelumnya sudah dilakukan pada bulan Juli, penerbitan obligasi pemerintah untuk mendanai investasi akan meningkat, dan juga stimulus fiskal baru pada sektor konsumsi dan properti, untuk mendukung pasar saham domestik China.

Eropa – Sentimen bisnis yang tangguh dapat meredam kekhawatiran terhadap pertumbuhanPertumbuhan PDB sebesar 0.3% QoQ pada Q1-2024, merupakan awal yang baik bagi perekonomian Eropa, namun setelahnya kekhawatiran resesi kembali meningkat. Rilisan data selama Q2-2024 menunjukkan bahwa zona Eropa berekspansi sebesar 0.3% QoQ. Sehingga, kami berpendapat PDB zona Eropa masih berada di jalur yang tepat untuk bertumbuh sebesar 0.7% pada keseluruhan tahun 2024 dan 1.5% pada tahun 2025. Sangat kontras dengan pertumbuhan pada 2023 yang hanya sebesar 0.5% saja.

Penguatan dan ketangguhan aktivitas bisnis mendukung pasar keuangan lokal. PMI bulan Agustus menunjukkan kepercayaan perusahaan naik untuk pertama kalinya dalam enam bulan terakhir. Selain itu, penurunan inflasi akan membuat ECB kembali menurunkan suku bunga. Kami memperkirakan ECB – setelah dua kali pemangkasan di bulan Juli dan September sebesar 50 bps suku bunga deposito dari 4.00% menjadi 3.5% – akan kembali melakukan pemangkasan suku bunga lebih lanjut sebesar 25 bps bulan Desember. Demikian pula, BoE diperkirakan akan menindaklanjuti penurunan suku bunga sebesar 25 bps dari 5.25% menjadi 5.00% di bulan Agustus dengan 25 bps lagi di bulan November seiring dengan meredanya inflasi di Inggris.

Jepang – Pertumbuhan lebih kuat namun kondisi keuangan lebih ketatData PDB Q2-2024 Jepang, serupa dengan zona Eropa, sehingga meredakan kekhawatiran terkait resesi yang akan melanda negara dengan perekonomian terbesar kedua di Asia. Jepang bertumbuh 0.8% QoQ setelah mengalami kontraksi 0.6% pada Q1-2024. Dalam setahun terakhir, PDB Jepang stagnan karena kenaikan inflasi berdampak penurunan pada pertumbuhan upah riil dan konsumsi selama empat kuartal berturut-turut. Namun, di musim semi tahun ini, kenaikan gaji melebihi inflasi, sehingga konsumsi melonjak sebesar 1.0% QoQ selama Q2-2024.

Kami memperkirakan bahwa pertumbuhan akan terus meningkat di tahun ini juga tahun 2025 mendatang. Namun, kami berpandangan Neutral pada ekuitas Jepang saat ini karena Bank of Japan (BOJ) telah menaikkan suku bunga di bulan Maret dan Juli menjadi 0.25% untuk menekan inflasi dan diperkirakan kembali menaikkan suku bunga menjadi 0.50% dalam sisa tahun ini. Kenaikan suku bunga mendorong penguatan Yen dari posisi terendah selama empat dekade di 161 terhadap Dolar AS. Namun, pengetatan moneter dan penguatan mata uang menjadi hambatan bagi saham domestik.

EQUITIES

Masih dengan skenario soft-landing

Kami masih merekomendasikan skenario soft-landing untuk perekonomian AS. Pemangkasan suku bunga oleh The Fed akan mendorong kinerja aset risiko seperti saham. – Eli Lee

Kehawatiran atas resesi masih menjadi pemicu volatilitas pasar saham. Walaupun probabilitas terjadinya resesi belum sepenuhnya bisa dihilangkan, ekspektasi kami adalah skenario soft-landing di AS dan penurunan suku bunga dapat mendorong kinerja aset risiko.

Di sisi lain, fokus para pelaku pasar juga tertuju pada perkembangan politik AS seiring dengan semakin mendekatnya pemilu di bulan November. Hasil dari pemilu tentu berpengaruh besar terhadap hubungan geopolitik dan juga prospek sektoral dunia usaha.

Kami masih mempertahankan posisi Overweight terhadap kelas aset saham, terutama pada ekuitas Asia ex-Jepang seperti India, Hong Kong, China, Indonesia, Korea Selatan, dan Singapura.

Kami cenderung menyukai strategi barbel dari segi pemilihan sektor. Sektor teknologi masih ditopang oleh pertumbuhan yang kuat, dimana terdapat peluang dari beberapa nama besar seperti Amazon, Microsoft, dan Alphabet. Selain itu, sektor kesehatan dan bahan pokok konsumen juga akan diuntungkan seiring dengan reli penguatan aset risiko secara menyeluruh di berbagai sektor.

AS – Mempersiapkan pemulihan

Pasar saham AS mengalami volatilitas yang cukup tinggi selama bulan Agustus. Sejumlah investor yang keluar dari transaksi “Yen Carry Trade” dan juga kekhawatiran atas potensi terjadinya resesi sempat memicu kenaikan yang signifikan pada indeks volatilitas VIX. Akan tetapi, seiring dengan rilisan data yang dinilai masih cukup baik, indeks S&P500 berhasil menguat kembali.

Kami tidak mempercayai bahwa pasar saham saat ini berada dalam teritori “bubble”. Valuasi beberapa perusahaan teknologi besar masih relatif normal, sementara permintaan atas produk-produk berbasis teknologi yang masih tinggi dapat mendukung sektor tersebut.

Zona Eropa – Mempertimbangkan latar belakang struktural jangka pendek

Investasi pada pasar ekuitas Eropa seringkali merupakan aksi siklikal, dapat dipertimbangkan disaat laporan Purchasing Managers Indices (PMI) – terutama sektor manufaktur mulai mencatatkan kinerja yang baik. Namun, pemulihan siklikal yang diharapkan sejauh ini belum terealisasi seiring dengan ekonomi terbesar Eropa, Jerman yang masih berada di zona kontraksi. Data PMI Zona Eropa memang mencatatkan kenaikan di bulan Agustus, terutama didukung oleh sektor jasa Prancis ditengah Olimpiade Paris, namun dikhawatirkan masih belum cukup stabil.

PMI Inggris setidaknya dapat lebih bertahan dan relatif lebih kuat. Hal ini ditambah dengan valuasi ekuitas Inggris yang rendah, sehingga meningkatkan daya tarik untuk berinvestasi di Inggris.

Latar belakang struktural Eropa, dimana populasi yang menua, masalah utang pemerintah, likuiditas yang lebih rendah di pasar sahamnya dibandingkan pasar AS, dan persaingan yang ketat untuk investasi karena Undang-Undang CHIPS (Creating Helpful Incentives to Produce Semiconductors) dan IRA (Inflation Reduction Act) – adalah beberapa faktor yang membebani investor. Meskipun demikian, perusahaan-perusahaan Eropa dengan mitra dagang global setidaknya terbantu dengan 50% pendapatan yang berasal dari penjualan luar negeri, sehingga menjadi lebih efisien dalam penggunaan modal, yang berdampak pada tendensi buyback dan pemberian dividen. Terhadap latar belakang ini, kami mempertahankan posisi Neutral pada ekuitas Eropa.

Jepang – Fokus pada sektor defensif dan sektor lainnya yang bergantung pada permintaan domestik

Indeks MSCI Jepang hampir berhasil menghapus penurunan yang terjadi di bulan Agustus seiring dengan fundamental yang membaik dan proyeksi pertumbuhan laba yang positif untuk para korporasi. Dunia usaha di Q2-2024 lalu menunjukkan pertumbuhan yang solid, dimana sekitar dua-per-tiga dari total perusahaan-perusahaan berhasil mencatatkan kinerja di atas estimasi.

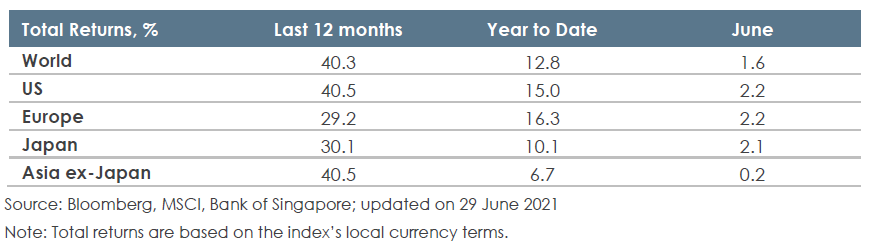

Asia ex-Jepang – Meredanya kekhawatiran resesi ditengah rilisan data yang bervariatif

Indeks MSCI Asia ex-Jepang mengawali perdagangan di bulan Agustus dengan pelemahan yang dalam, sempat turun 6.2% sebelum akhirnya berhasil menguat secara signifikan, berhasil ditutup lebih tinggi. Kami percaya meredanya kekhawatiran investor atas potensi terjadinya resesi di AS berhasil menjadi katalis utama ditengah pelemahan Dolar AS. Sekitar 83% perusahaan dalam indeks MSCI Asia eks-Jepang (berdasarkan kapitalisasi pasar) telah melaporkan hasil kinerja Q2-2024. Dimana lebih banyak yang melaporkan kinerja positif dengan pertumbuhan laba bersih mencapai 29% secara tahunan (YoY).

Kami masih mempertahankan posisi Overweight pada Asia ex-Jepang, sembari terus mencermati sisa musim laporan laba Q2-2024, yang sebagian besar merupakan perusahaan-perusahaan dari China dan Malaysia yang belum menyampaikan laporan.

China/HK – Rasio “Risk-Reward” masih cenderung positif, namun harus lebih berhati-hati

Indeks Hang Seng berhasil mencatatkan kinerja yang lebih baik dibandingkan MSCI China dan CSI300 di bulan Agustus. Didalam indeks MSCI China, sektor energi dan keuangan memimpin penguatan. Komentar dovish oleh Ketua Fed Jerome Powell pada simposium Jackson Hole bulan lalu dan imbal hasil obligasi pemerintah China tenor 10 tahun yang saat ini berada di sekitar level terendahnya dalam sejarah (di kisaran 2.16%) seharusnya dapat membuat aset risiko menjadi lebih menarik.

Global Sectors – Antisipasi suku bunga yang lebih rendah

Selama bulan lalu, sektor Barang Konsumsi Pokok, Kesehatan, Properti, dan Utilitas telah mencatatkan kinerja yang lebih baik dibandingkan sektor lainnya. Merupakan hal yang wajar terjadi menjelang pemangkasan suku bunga Fed dimana investor mencari sektor yang relative defensif. Bidang bioteknologi yang termasuk didalam sektor Kesehatan, biasanya berfokus pada pengembangan konsep dan produk yang kompleks, membutuhkan arus kas yang cukup besar untuk masa waktu yang lama, bidang ini diharapkan mengalami pemulihan dalam valuasi seiring dengan penurunan suku bunga.

BONDS

Neutral terhadap asset pendapatan tetap

Secara keseluruhan kami berpandangan neutral pada instrumen pendapatan tetap. Walaupun fundamental makroekonomi saat ini masih positif, kami tetap mewaspadai potensi volatilitas dalam beberapa pekan mendatang. Seiring dengan perkiraan tingkat suku bunga yang lebih rendah menjelang akhir tahun, kami melihat tingkat imbal hasil saat ini cukup menarik. – Vasu Menon

Secara keseluruhan kami berpandangan neutral pada instrumen pendapatan tetap. Walaupun fundamental makroekonomi saat ini masih positif, kami tetap mewaspadai potensi volatilitas dalam beberapa pekan mendatang. Seiring dengan perkiraan tingkat suku bunga yang lebih rendah menjelang akhir tahun, kami melihat tingkat imbal hasil saat ini cukup menarik, dan mungkin level saat ini tidak akan bertahan terlalu lama. Pandangan kami Neutral pada obligasi Investment Grade negara maju (DM) dan DM High Yield (HY). Di kategori negara berkembang (EM), kami lebih menyukai obligasi HY dibandingkan IG. Kami tetap Neutral terhadap durasi, dengan preferensi terhadap obligasi bertenor pendek hingga menengah.

Suku bunga dan obligasi pemerintah AS

Pada saat penulisan artikel, indeks futures telah memperhitungkan penurunan suku bunga sekitar 100 bps pada tiga pertemuan mendatang di sisa tahun ini (September, November dan Desember). Antisipasi investor terhadap pemangkasan suku bunga kemungkinan besar akan berdampak lebih besar pada obligasi tenor pendek. Kami percaya ruang untuk kenaikan lebih lanjut pada imbal hasil UST 10 tahun akan terbatas, mengingat seberapa besar kinerja yang tecermin pada harga pasar saat ini. Dengan kondisi yang ada, kami tetap Neutral dalam hal durasi.

Negara maju

Setelah awal yang buruk di bulan Agustus seiring kekhawatiran terjadinya hard landing di AS, selisih imbal hasil (spread) aset pendapatan tetap pada DM IG saat ini berada pada level yang cukup tipis, karena pasar obligasi telah memperhitungkan kondisi soft-landing. Selain itu, pasar primer kembali pulih dengan cepat setelah terjadi disrupsi di awal bulan Agustus. Kesepakatan kembali terjadi dimana korporasi mengambil keuntungan dari imbal hasil yang lebih rendah untuk menarik investor kembali ke pasar primer.Mengingat kenaikan yang terjadi pada imbal hasil US Treasury (UST), kini investor pendapatan tetap menghadapi imbal hasil yang lebih rendah, dengan rata-rata imbal hasil terburuk (yields-to-worst – YTW) untuk DM IG pada titik terendah sejak awal tahun ini (YTD) sebesar 5.07%.Jika The Fed dapat melewati siklus inflasi ini dan skenario soft-landing berhasil diterapkan, maka kondisi pasar obligasi akan cenderung bullish. Jika terjadi resesi, pelebaran selisih imbal hasil akan mengimbangi penurunan suku bunga, sehingga berpotensi menghasilkan tingkat keuntungan yang tidak terlalu besar. Dengan demikian, kami menegaskan kembali preferensi yang lebih defensif dengan tetap berada pada kurva kualitas. Kami memandang obligasi jangka menengah sebagai mitigasi risiko dalam menghadapi risiko durasi akibat volatilitas suku bunga, juga memungkinkan investor untuk memperoleh keuntungan.

Negara berkembang

Kami mempertahankan pandangan Neutral secara keseluruhan terhadap obligasi EM, dengan preferensi pada kategori HY dibandingkan IG. Walaupun pergerakan selisih imbal hasil sepertinya tidak akan menipis lebih jauh dari level saat ini, prospek imbal hasil yang atraktif masih mendorong kami untuk Overweight terhadap obligasi EM HY.

Asia

Pasar obligasi Asia telah menutup pelebaran spread yang terjadi pada awal bulan Agustus. Pasar obligasi Asia membukukan kinerja total yang solid sebesar 1.7% MTD, didukung oleh imbal hasil UST yang lebih rendah. Obligasi IG sebagai penerima manfaat utama dan lebih unggul dibandingkan HY (kinerja total 1.9% vs 0.4%) dalam sebulan penuh (MTD).Obligasi Indonesia mengungguli negara-negara IG Asia lainnya pada bulan Agustus. Beberapa sentimen yang mendukung penguatan diantaranya, ekspektasi penurunan suku bunga The Fed pada bulan September, potensi pemangkasan suku bunga dalam negeri pada Q4-2024, penguatan Rupiah, serta RAPBN tahun 2025 yang menandakan batas defisit fiskal sebesar 3% masih berlaku. Kami tetap menyukai segmen IG Indonesia namun tetap memantau susunan pejabat di kabinet pemerintahan baru dan perubahan kebijakan subsidi/kompensasi energi.Di China, kami tetap memperhatikan adanya potensi sejumlah langkah pelonggaran yang lebih besar di bulan September/Oktober, terutama dengan berlanjutnya pelemahan penjualan properti. Dampak dari langkah-langkah pelonggaran yang diumumkan masih terbatas karena penerapan yang lambat dan pola konsumsi yang cenderung hati-hati serta perekonomian yang melambat. Kami menggaris-bawahi kembali bahwa langkah-langkah perubahan mungkin memerlukan intervensi langsung dari pemerintah pusat.

FX & COMMODITIES

Harga minyak diperkirakan tetap rendah

Kami memperkirakan harga minyak hanya akan turun sedikit selama setahun ke depan. Sedangkan untuk emas, diperkirakan akan menguat dan kami mempertahankan target harga emas dalam setahun ini di US$2,700 per ons. – Vasu Menon

Minyak

Secara fundamental permintaan/penawaran minyak masih melemah. Minyak mentah Brent turun hampir 14% dari titik tertingginya di bulan April. Pertumbuhan permintaan minyak melambat karena ekonomi China masih lesu, selain itu meningkatnya penetrasi kendaraan listrik di China juga turut membebani pergerakan harga minyak. Pemangkasan produksi minyak pun gagal dalam mendorong kenaikan harga. Ketegangan di Timur Tengah masih tetap tinggi. Baru-baru ini terjadi peningkatan risiko terhadap pasokan minyak produksi Libya. Pemerintah Libya bagian timur mengancam untuk menghentikan ekspor minyak di tengah pertikaiannya dengan pemerintah Tripoli yang diakui secara internasional mengenai kendali bank sentral dan pendapatan minyak.

Kami masih memperkirakan bahwa OPEC akan meningkatkan produksi pada Q4-2024 seperti yang direncanakan. Namun, kami pun tidak begitu terkejut jika OPEC masih ingin melanjutkan pemotongan produksi dengan sukarela jika mengharapkan harga minyak yang lebih tinggi. Permintaan minyak OECD dan India yang kuat, didukung oleh prospek siklus pelonggaran global, akan terus mendukung harga minyak. Perkiraan kami adalah harga minyak berpotensi mengalami sedikit pelemahan pada tahun 2025. Kami terus melihat harga minyak Brent berada di kisaran US$75/barel di tahun depan.

Logam Mulia

Kami memperhatikan bahwa emas memiliki kinerja terbaik dalam keseluruhan portfolio investasi untuk melawan inflasi. Di sisi lain, emas tidak bekerja dengan baik dalam skenario "Goldilocks". Kami mempertahankan target harga emas dalam setahun di US$2.700/ons. Dimana emas merupakan aset jangka panjang yang tidak memiliki imbal hasil, maka suku bunga riil AS yang disesuaikan dengan inflasi, dianggap sebagai biaya (peluang) untuk menyimpan emas, sehingga hal tersebut menjadi pendorong makro bagi pergerakan harga emas. Dari perspektif historis, kita mulai mendekati siklus pemotongan suku bunga Federal Reserve (Fed) di mana logam mulia cenderung berkinerja baik.

Mata Uang

USD melemah selama dua bulan berturut-turut pada bulan Agustus karena pasar semakin meyakini bahwa The Fed akan memulai siklus pemangkasan suku bunga pada bulan September. Pernyataan Powell bahwa "waktunya telah tiba" dalam pidato utamanya di Jackson Hole dengan jelas menunjukkan bahwa siklus pemangkasan suku bunga sudah di depan mata, meskipun ia tidak menyebutkan secara spesifik besaran dan kecepatan pemangkasan. Secara khusus, ia mengatakan bahwa arahnya jelas, sementara waktu dan kecepatan pemangkasan suku bunga akan bergantung pada data yang ada. Fokusnya tertuju untuk mendukung pasar tenaga kerja. Pandangan kami bahwa USD akan mengalami tren penurunan secara bertahap mulai membuahkan hasil karena narasi pengecualian AS memudar dan retorika Fed telah berubah menjadi sangat dovish.

Tingkat penurunan USD bergantung pada (i) seberapa cepat dan dalam pemangkasan suku bunga oleh The Fed; dan (ii) keberlanjutan tema goldilocks.

Meski demikian, risiko pemilu AS merupakan sesuatu yang tidak diketahui. Ada implikasi bagi pasar mata uang karena pergeseran kebijakan fiskal, luar negeri, dan perdagangan dapat terjadi, tergantung pada apakah Trump atau Kamala Harris yang terpilih sebagai presiden berikutnya. Kemenangan Trump dapat meningkatkan ketegangan perdagangan AS-China dan hal itu akan menimbulkan ketidakpastian di pasar, sehingga menyiratkan bahwa volatilitas Dolar AS cenderung meningkat, dan menguat secara bertahap jika terjadi lonjakan ketegangan perdagangan AS-China. Namun, jika Kamala Harris yang memenangkan pemilu, maka beliau akan lebih berfokus pada isu dalam negeri dan membatasi keterlibatan dengan China, seharusnya hal ini menjadi pertanda baik bagi mata uang Asia.

Pemulihan Euro (EUR) pada bulan Agustus sebagian besar dapat dikaitkan dengan pelemahan Dolar AS, sementara selisih imbal hasil obligasi pemerintah UE-AS semakin sempit. Data neraca berjalan yang solid di zona Eropa – juga merupakan salah satu katalis – surplus neraca berjalan bulanan periode Juni 2024 sebesar EUR51 miliar merupakan pencapaian tertinggi sejak Januari 2015 dengan surplus sebesar EUR42.75 miliar

Kenaikan Pound (GBP) disebabkan oleh kombinasi dari pelemahan Dolar AS, BoE yang tidak terlalu dovish, dan rilisan data Inggris yang lebih baik – PMI manufaktur, data sektor jasa, produksi industri, penjualan ritel, data PDB kuartal kedua, dan angka pasar tenaga kerja.

Penguatan Yen Jepang terhadap Dolar AS (USDJPY) berlanjut selama bulan Agustus. Komentar Gubernur Kazuo Ueda baru-baru ini di parlemen memperkuat pandangan bahwa kenaikan suku bunga BOJ tetap menjadi pertimbangan. Ia mengatakan bahwa: (i) tarif saat ini jauh di bawah tarif netral; (ii) BOJ masih berencana menaikkan suku bunga jika perekonomian memenuhi harapan pertumbuhan; (iii) BOJ meyakini penyesuaian kebijakannya sejauh ini sudah tepat.

JPY mungkin menguat dalam skenario risk-off – faktor lain yang mendukung pandangan kami mengenai penurunan lebih lanjut USDJPY. Dalam jangka menengah, kami terus memperkirakan USDJPY akan mengalami tren penurunan secara bertahap karena ekspektasi bahwa langkah selanjutnya adalah The Fed menurunkan suku bunga, sementara BOJ memiliki ruang untuk melakukan normalisasi kebijakan lebih lanjut di tengah tingginya inflasi jasa dan tekanan upah di Jepang.

Politic Returns

Wall Street sepanjang bulan Juli mengalami volatilitas tinggi, sehingga mencatatkan performa yang variatif. Indeks Dow Jones, S&P 500, masing-masing menguat +4.41%, +1.13%, sementara Nasdaq melemah -0.75%. Musim laporan keuangan korporasi Q2-2024 telah mendekati puncaknya di akhir bulan Agustus mendatang. Berdasarkan data Factset pada pekan akhir bulan Juli 2024, sebanyak 75% perusahaan yang tergabung dalam indeks S&P 500 sudah melaporkan kinerja keuangan Q2-2024, dan 78% diantaranya melaporkan laba di atas ekspektasi. Namun demikian, kinerja keuangan beberapa korporasi sektor teknologi, yang mendominasi kapitalisasi pasar di AS memberikan laporan dan outlook ke depan yang lebih lemah dari perkiraan pasar. Kondisi ini mendorong volatilitas pasar keuangan global dan membebani kinerja saham sektor teknologi.

Selain itu, berlanjutnya konflik geopolitik di kawasan Timur Tengah ikut membuat investor menahan diri untuk masuk secara agresif ke dalam aset berisiko. Konflik yang berlanjut dan meluas ke wilayah Timur Tengah lainnya, dapat mendorong kenaikan harga komoditas global, sehingga dikhawatirkan akan menghambat bank sentral untuk melonggarkan kebijakan moneter.

Di satu sisi, indikator perekomian AS dari sisi ketenagakerjaan dan manufaktur dilaporkan mengalami perlambatan pada bulan Juli. Kondisi ini mendorong kekhawatiran investor akan risiko resesi yang dapat melanda ekonomi AS, sehingga rencana bank sentral Fed yang akan melakukan pemangkasan suku bunga pada bulan September mendatang dinilai terlambat untuk dilakukan.

Di Asia, perekonomian China terlihat masih belum stabil, terlihat dari indikator sektor manufaktur NBS bulan Juni yang masih berada pada zona kontraksi 49.4, sedikit lebih rendah dibandingkan periode sebelumnya di level 49.5. Belum pulihnya sektor manufaktur China berkorelasi dengan rendahnya permintaan pasar. Namun demikian, pemerintah China terus berkomitmen untuk mendukung perekonomian dengan memberikan sejumlah stimulus ekonomi, diantaranya dengan kembali memangkas tingkat suku bunga dasar kredit atau Loan Prime Rate sebanyak 10 bps, baik untuk tenor satu dan lima tahun menjadi 3.35% dan 3.85%.

Beralih ke domestik, pertumbuhan ekonomi RI untuk Q2-2024 dilaporkan sebesar 5.05%, lebih tinggi dibandingkan konsensus sebesar 5%. Kontribusi pertumbuhan ekonomi datang dari tingginya konsumsi masyarakat, terutama disaat libur hari raya. Selain itu, tingkat inflasi domestik pada bulan Juli berada di 2.13% y-o-y, lebih rendah jika dibandingkan periode sebelumnya di 2.51%, di tengah tekanan harga komoditas global yang menurun. Dari kebijakan moneter, Bank Indonesia memutuskan mempertahankan tingkat suku bunga acuan di level 6.25%. BI menilai keputusan tersebut memadai untuk menjaga stabilitas nilai tukar Rupiah, serta mengarahkan inflasi inti dan inflasi indeks harga konsumen (IHK) terkendali dalam kisaran 2.5±1% hingga akhir tahun 2024.

Equity

Bursa saham IHSG mencatatkan kenaikan sebesar 2.72% sepanjang bulan Juli. saham di sektor Industri dan Transportasi memimpin penguatan masing-masing sebesar 12.05% dan 11.40%. Penguatan pasar saham di bulan Juli didorong salah satunya dari aliran dana asing yang sepanjang bulan Juli telah masuk lebih dari Rp 2 triliun. Ekspektasi pemangkasan suku bunga Fed yang lebih agresif turut mendorong ekspektasi investor bahwa Bank Indonesia dapat segera memangkas suku bunga acuan.

Tingkat suku bunga yang lebih rendah akan mengurangi beban pinjaman korporasi dan mendorong pendapatan perusahaan. Tak hanya itu, likuiditas pun berpotensi meningkat. Beberapa sektor yang dapat diuntungkan dengan pemangkasan suku bunga, adalah sektor seperti perbankan, konsumsi, teknologi informasi, hingga ke properti.

Bond

Pergerakan pasar obligasi di bulan Juli cenderung menguat, terlihat dari pergerakan imbal hasil pemerintah RI tenor 10 tahun yang mengalami penurunan sebanyak -2.40% menjadi 6.90%, yang artinya terjadi kenaikan dari sisi harga. Penurunan imbal hasil ini mengikuti imbal hasil acuan US Treasury 10 tahun, yang turun dari 4.46% ke level 4.02% di akhir bulan Juli. Hal ini turut mendorong pembelian obligasi oleh investor asing yang mencari imbal hasil lebih tinggi terutama di negara emerging. Investor asing tercatat melakukan pembelian bersih sekitar Rp 4.8 triliun sepanjang bulan Juli. Kenaikan minat investor turut didukung oleh nada kebijakan bank sentral Fed yang mengindikasikan akhir fase kenaikan suku bunga dengan melihat tren penurunan inflasi.

Penurunan imbal hasil yang relatif cukup cepat dalam jangka waktu singkat, berpotensi memicu aksi profit taking oleh investor. Namun, dalam jangka waktu menengah, seiring meredanya laju inflasi maka selisih antara inflasi dan imbal hasil obligasi pemerintah RI atau real yield, akan tetap berada di level yang cukup menarik dibandingkan rata-rata obligasi investment grade lainnya. Hal ini akan menjadi daya tarik bagi investor asing untuk tetap masuk ke pasar obligasi domestik.

Currency

Mata uang Rupiah bergerak menguat sepanjang bulan Juli, terlihat dari pergerakannya yang bergerak turun sebanyak -0.70% sepanjang bulan Juli ke kisaran Rp 16,260 per Dolar AS (USD). Keputusan Bank sentral Fed yang kembali menahan kebijakan suku bunga pada pertemuan awal bulan Agustus sesuai dengan ekspektasi pasar, namun pimpinan Fed, Jerome Powell memberikan pidato yang bernada dovish paska pertemuan tersebut, dengan mensinyalkan pemangkasan suku bunga pada pertemuan bulan September mendatang.

Selain itu, neraca perdagangan kembali mengalami surplus pada bulan Juni 2024 sebesar USD 2.39 miliyar, serta naiknya cadangan devisa Indonesia di level USD 145.4 miliyar pada bulan Juli, atau setara dengan pembiayaan 6.5 bulan impor atau 6.3 bulan impor dan pembayaran utang luar negeri pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor. Kenaikan cadangan devisa berasal dari penerbitan sukuk global pemerintah dan kenaikan penerimaan pajak barang/ jasa.

Juky Mariska, Wealth Management Head, OCBC Indonesia

GLOBAL OUTLOOK

Pasar keuangan diperkirakan lebih berfluktuasi jelang pemilihan umum November mendatang. – Eli Lee

Sepanjang tahun ini, outlook ekonomi lebih berpihak ke sisi investor. Di AS, Fed diperkirakan akan memangkas suku bunga mulai September sejalan dengan proyeksi ekonomi yang diperkirakan mengalami soft landing. ECB memulai pemangkasan suku bunga sejak bulan Juni seiring pemulihan Zona Eropa dari resesi tahun lalu. Di Inggris, inflasi melandai dan pertumbuhan yang lebih stabil mendorong BOE untuk memangkas suku bunga di bulan Agustus ini. PBOC menurunkan suku bunga pertama kalinya setelah hampir satu tahun terakhir untuk mendorong pertumbuhan, dan BOJ menaikkan suku bunga secara perlahan untuk menjaga inflasi di sekitar target 2%.

Hingga sisa tahun ini, sepertinya akan lebih menantang dengan adanya peningkatan risiko politik. Pemilu Prancis yang digelar secara mendadak di bulan Juli, menghasilkan parlemen yang tidak memiliki mayoritas suara untuk mereformasi dan menurunkan defisit anggaran negara yang besar. Para investor juga dikejutkan oleh para pemilih di India, Meksiko, dan Afrika Selatan. Hanya pemilu Inggris yang memberikan sentimen baik bagi pasar keuangan, dengan mayoritas suara dari kemenangan pemerintahan baru maka kestabilan politik yang sangat dibutuhkan dapat tercapai.

Fokus saat ini adalah pada pemilu AS. Volatilitas kembali meningkat, setelah Presiden Biden yang memutuskan mundur dari pencalonan kembali dan mantan Presiden Trump selamat dari upaya pembunuhan. Jika Partai Demokrat di bawah Wakil Presiden Harris memenangkan pemilu, maka penurunan inflasi saat ini memungkinkan Fed untuk kembali memangkas suku bunga pada tahun 2025. Namun, jika Partai Republik menang, maka inflasi diperkirakan kembali meningkat akibat naiknya tarif dagang, imigrasi juga lebih diperketat, dan defisit anggaran diperkirakan lebih besar.

Risiko inflasi AS tetap "tinggi untuk waktu yang lebih lama", sehingga mendorong kami untuk meningkatkan perkiraan imbal hasil US Treasury (UST) tenor 10 tahun dari 3.75% menjadi 4.25%. Dengan demikian, kami merekomendasikan investor untuk tetap Neutral pada pendapatan tetap sambil mempertahankan posisi Overweight moderat pada saham.

AS – Risiko pemilu meningkatkan volatilitas di pasar keuangan

Perlambatan pada ekonomi AS mendorong Fed untuk mulai memangkas suku bunga dari level tertingginya sejak 23 tahun di 5.25-5.50%. Meskipun pertumbuhan ekonomi Q2-2024 mencatatkan peningkatan aktivitas ekonomi AS sebesar 2.8% secara tahunan, namun data ketenagakerjaan bulan Juli memperlihatkan lonjakan pada tingkat pengangguran menjadi 4.3%, yang merupakan level tertinggi sejak akhir 2021, dan Consumer Price Index (CPI) bulan Juli menunjukkan inflasi inti turun menjadi 3.2%, yang merupakan level terendah dalam tiga tahun terakhir.

Kami memproyeksikan Fed akan mulai menurunkan suku bunga acuannya pada bulan September sebesar 25 basis poin (bps) seiring inflasi berjalan mendekati target 2% dan kembali melakukan penurunan lebih lanjut sebesar 25 bps pada bulan Desember. Dengan demikian, perlambatan ekonomi AS mengarah pada penurunan suku bunga, imbal hasil obligasi, dan Dolar AS sampai dengan penghujung tahun 2024.

Namun, saat ini investor semakin berfokus pada pemilu AS di bulan November. Volatilitas kembali meningkat setelah Presiden Biden memutuskan untuk mundur dan tidak mencalonkan diri lagi dan mantan Presiden Trump selamat dari upaya pembunuhan.

Mundurnya Biden meningkatkan persaingan yang lebih ketat sekaligus menurunkan peluang bagi Partai Republik untuk menguasai Gedung Putih dan Kongres, sehingga dapat memerintah tanpa oposisi. Apabila partai Demokrat di bawah Wakil Presiden Harris menang, maka inflasi diperkirakan akan kembali turun di tahun 2025 karena ia diperkirakan mengambil kebijakan serupa dengan kepemimpinan Biden. Namun, jika Trump kembali menang, maka inflasi diperkirakan kembali naik, yang berpeluang menahan Fed untuk menurunkan suku bunga lebih lanjut tahun depan.

Oleh karena itu, pemilu AS diperkirakan dapat meningkatkan volatilitas di tahun ini, sementara outlook tahun depan menjadi lebih tidak menentu.

Menurut kami, pada masa jabatan Trump berikutnya dapat berpotensi mendorong kenaikan inflasi, imbal hasil US Treasury (UST) dan USD yang lebih kuat, disebabkan pemotongan pajak akan memperlebar defisit anggaran, kenaikan tarif akan membuat impor menjadi lebih mahal, pembatasan imigrasi dan tekanan politik terhadap Fed akan meningkatkan ekspektasi inflasi. Sebaliknya, jika Harris menang, maka defisit anggaran yang lebih rendah berdampak pada penurunan inflasi, sehingga memberikan kesempatan bagi Fed untuk kembali menurunkan suku bunga di tahun 2025.

Oleh karena itu, kami mempertahankan pandangan kami dengan dua kali pemangkasan suku bunga Fed masing-masing sebesar 25 bps tahun ini, namun hanya melihat satu kali penurunan di semester pertama tahun 2025 mengingat ketidakpastian di bulan November. Kami memperkirakan imbal hasil UST 10 tahun akan tetap tinggi di 4.25% seiring risiko kenaikan inflasi di tahun depan.

China – Secara mengejutkan PBOC memangkas suku bunga untuk mendorong pertumbuhan

Pada bulan Juli, PBOC menurunkan suku bunga 7-day reverse repo rate sebesar 10 bps menjadi 1.70%, penurunan suku bunga pertama sejak Agustus 2023 dan Medium-term Lending Facility (MLF) 1 tahun sebesar 20 bps menjadi 2.30%. Langkah mengejutkan tersebut mengakibatkan Loan Prime Rate 1 tahun dan 5 tahun turun 10 bps menjadi 3.35% dan 3.85%.

PBOC melonggarkan kebijakan yang bertujuan untuk "mendukung ekonomi riil dengan lebih baik". Beberapa langkah seperti melonggarkan kebijakan fiskal dan meringankan pembatasan properti. Sebagai contoh, pemerintah pusat mulai menerbitkan obligasi jangka panjang sebesar CNY 1 triliun untuk membantu investasi dan konsumsi. Rasio minimum untuk uang muka pembelian properti telah dikurangi dan PBOC telah membuat skema pendanaan sebesar CNY 300 miliar agar badan usaha milik negara (SOEs) membeli properti yang tidak terjual.

Kami memperkirakan, masih ada kebijakan pelonggaran mengingat data pertumbuhan ekonomi Q2-2024 China mengalami perlambatan dari 5.3% y-o-y menjadi 4.7% y-o-y. Sisi supply perlahan kembali menguat pasca pandemi, ditopang investasi manufaktur dan ekspor yang solid di tahun ini. Sementara, permintaan masih lemah disebabkan konsumen masih berhati-hati dan pasar properti yang masih rapuh. Inflasi masih bertumbuh, meskipun hanya 0.5% y-o-y di bulan Juli.

Pelonggaran kebijakan PBOC bertujuan untuk memastikan target "pertumbuhan sekitar 5%" tercapai, setelah Rapat Pleno Ketiga, China menjanjikan dukungan tambahan untuk perekonomian. Kami memperkirakan pertumbuhan akan mencapai 5.0% pada tahun 2024 karena pelonggaran lebih lanjut akan membantu aktivitas ekonomi. Oleh karena itu, kami melihat outlook China akan lebih mendukung pasar domestiknya.

Eropa – Zona Eropa melemah, sedangkan Inggris menguat