Pada pidatonya di Jackson Hole 23 Agustus, Ketua Fed AS Jerome Powell telah memastikan pemangkasan suku bunga pertama Fed pada bulan September.

Powell menyampaikan bahwa Fed mulai mengalihkan perhatiannya untuk mendukung pasar tenaga kerja yang saat ini sedang melambat, mengingat inflasi AS terus menurun menuju target jangka panjangnya sebesar 2%, dengan demikian skenario soft landing sepertinya dapat terjadi.

Dengan sejumlah rilisan data makro ekonomi terbaru yang mengindikasikan terjadi perlambatan ekonomi, maka pasar saat ini mengharapkan pemangkasan sebesar 25bps pada pertemuan FOMC bulan ini. Hal tersebut sejalan dengan analisa dasar kami bahwa Fed akan memangkas sebesar 25bps dua kali pada bulan September dan Desember tahun ini.

Jika Fed berhasil mencegah resesi dan mencapai soft landing, maka Fed berhasil memperpanjang siklus ekonomi.

Sejarah menunjukkan bahwa kenaikan pasar ekuitas cenderung mengikuti siklus pemangkasan suku bunga.

Berdasarkan data terbaru, kami masih melihat adanya kemungkinan Fed akan mencapai soft landing.

PDB riil AS 2Q24 direvisi naik 0.2 ppt menjadi +3.0% (tahunan), klaim pengangguran awal turun 2,000 menjadi 231,000 untuk periode 24 Agustus. US Conference Board (Indeks Kepercayaan Konsumen) juga naik melampaui ekspektasi menjadi 103.3 pada bulan Agustus.

Meskipun pasar tenaga kerja AS bergerak melambat, namun persentase dari total pengangguran masih terkendali, dan jika melihat indikator resesi ”Sahm Rule”, sebetulnya telah mengisyaratkan dimulainya resesi, akan tetapi kemungkinan besar kali ini indikator tersebut memberikan sinyal positif palsu, mengingat kenaikan tingkat pengangguran AS terutama didorong oleh kenaikan angkatan kerja baru.

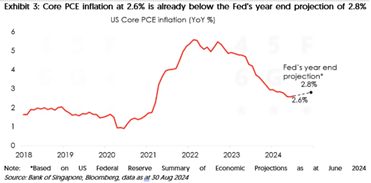

Indikator inflasi yang disukai Fed – inflasi inti PCE – telah turun menjadi 2.6%, sudah berada di bawah level yang diproyeksikan Fed sebesar 2.8% untuk akhir tahun 2024 seperti pada Ringkasan Proyeksi Ekonomi terakhir mereka.

Dengan mempertimbangkan hal di atas, kami percaya bahwa pasar saham masih solid, terlebih saat Fed memulai siklus pemotongan suku bunganya. Oleh karena itu, kami mempertahankan sikap risk-on secara keseluruhan dalam strategi alokasi aset kami, dengan Overweight pada pasar ekuitas dan lebih menyukai sektor Teknologi, Kesehatan, dan Barang Konsumsi Pokok.

Reli pada pasar ekuitas AS juga akan meluas ke sektor lain hingga ke emiten berkapitalisasi kecil-menengah yang berkualitas yang berpotensi akan mengalami percepatan pertumbuhan laba pada tahun 2025.

Secara geografis, kami terus mempertahankan posisi Neutral untuk pasar ekuitas AS, Eropa, dan Jepang, dan memiliki posisi Overweight di Asia non-Jepang, dengan preferensi untuk India, india, Singapura, Korea Selatan, Hong Kong, dan China. Meskipun pasar ekuitas Hong Kong dan China sedang tertekan, namun pemotongan suku bunga Fed berpotensi memberikan lebih banyak ruang bagi otoritas China untuk menerapkan berbagai pelonggaran kebijakan tanpa memicu pelemahan pada Yuan China.

Untuk aset pendapatan tetap, kami mempertahankan posisi Neutral secara keseluruhan mengingat ketidakpastian terkait pemilihan umum AS yang akan datang, dengan strategi barbel pada obligasi berdurasi rendah (1-4 tahun) dan menengah (7-15 tahun).