Masa jabatan kedua Donald Trump diperkirakan akan memberikan dukungan yang luas terhadap perekonomian AS dan pendapatan perusahaan, meskipun risiko inflasi dapat menyebabkan Federal Reserve (The Fed) menghentikan sementara atau bahkan menghentikan penurunan suku bunga setelah Maret 2025.

Kami menaikkan posisi kami di pasar saham AS dari Neutral menjadi Overweight, seiring peningkatan risiko-imbalan dari antisipasi Trump terhadap pengeluaran fiskal, pemotongan pajak, dan deregulasi.

Kami waspada terhadap risiko durasi dalam portofolio obligasi. Pemangkasan yang lebih sedikit oleh The Fed, kebijakan fiskal yang lebih ekspansif, dan tarif yang akan menaikkan tingkat inflasi akan mendorong imbal hasil Treasury AS jangka panjang menjadi lebih tinggi. Kami menurunkan peringkat obligasi Investment Grade (IG) pasar negara maju (DM) dari Neutral menjadi Underweight, dan obligasi High Yield (HY) pasar negara berkembang (EM) dari Overweight menjadi Neutral.

Trump menang dalam Pemilu Presiden AS 2024

Mantan presiden Donald Trump telah memenangkan pemilu 2024 dan akan dilantik sebagai presiden pada 20 Januari 2025.

Selain itu, Senat kini dikendalikan oleh Partai Republik, tetapi masih harus dilihat apakah akan terjadi “sapu bersih” (di mana Partai Republik memperoleh kendali atas Kepresidenan, Senat, dan DPR) karena kendali DPR masih belum pasti. Meskipun demikian, dengan pergeseran nasional ke arah Partai Republik yang terlihat dari apa yang telah terjadi sejauh ini, pasar memperkirakan

bahwa “sapu bersih” adalah hasil yang lebih mungkin terjadi.

Di bawah skenario sapuan merah, Partai Republik akan lebih mudah meloloskan undang-undang, yang berarti penerapan kebijakan seperti reformasi pajak lebih dapat tercapai, tanpa dukungan dari Partai Demokrat.

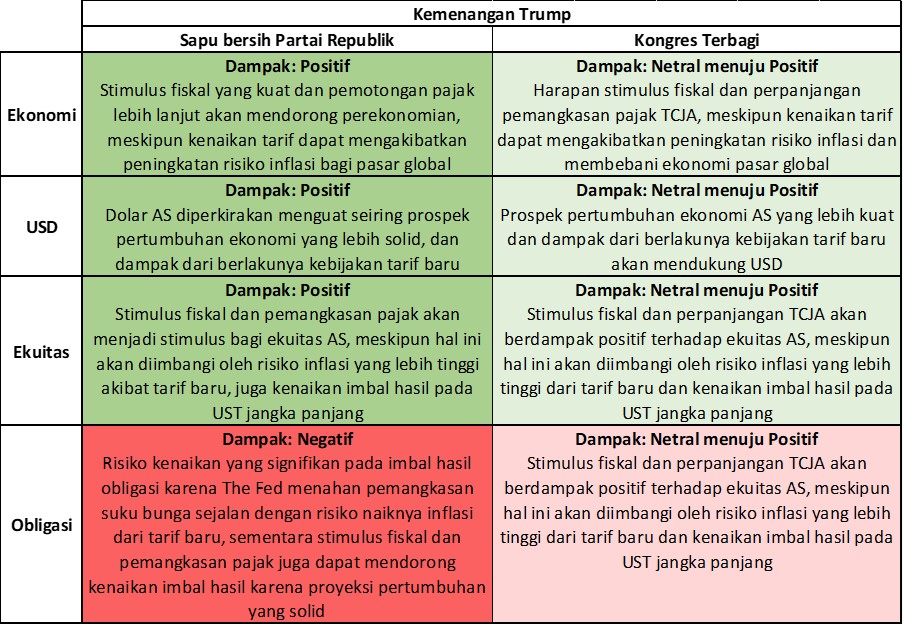

Dalam Lampiran 1 berikut, kami menyoroti implikasi kebijakan utama dari masa jabatan kedua Trump sebagai presiden.

Lampiran 1 : Implikasi kebijakan dari kepresidenan Trump

Sumber: Bank of Singapore

Implikasi kebijakan: sapu bersih merah versus kongres yang terpecah

Dalam skenario sapuan merah, pada kebijakan pajak, ada kemungkinan bahwa pemotongan pajak individu yang ditetapkan berakhir pada akhir tahun 2025 dapat dijadikan permanen oleh pemerintahan Trump.

Tarif pajak perusahaan saat ini sebesar 21% (turun dari 35% sebelum Undang-Undang Pemotongan Pajak dan Pekerjaan [TCJA] tahun 2017) kemungkinan akan diturunkan lebih lanjut. Selain itu, kita mungkin akan melihat insentif atau subsidi bisnis baru yang didanai oleh peningkatan pendapatan tarif.

Ada kemungkinan juga, kita melihat pencabutan Hubungan Perdagangan Normal Permanen dengan Tiongkok, meskipun hal ini memerlukan rencana mitigasi untuk mengatasi segala potensi konsekuensi negatif jika diberlakukan secara independen.

Bahkan jika kongres terbagi, kita mungkin akan melihat tarif yang lebih tinggi. Jika Trump menghadapi kongres yang terbagi, ia masih dapat menerapkan tarif melalui tindakan eksekutif tanpa persetujuan kongres yang jelas.

Trump telah mengusulkan untuk menaikkan tarif yang ada terhadap China hingga 60% dan memperkenalkan tarif universal sebesar 10% terhadap semua mitra dagang lainnya, meskipun masih harus dilihat apakah ia akan melaksanakan semua usulannya.

Meningkatkan ekuitas AS dari Neutral menjadi Overweight

Kami menaikkan peringkat pasar saham AS dari Neutral menjadi Overweight. Kami percaya bahwa risiko-imbalan ekuitas AS telah berubah positif mengingat kepresidenan Trump kemungkinan akan memberikan stimulus bagi ekonomi AS dan pendapatan perusahaan.

Pertama, pemotongan pajak TCJA kemungkinan akan diperpanjang. Dalam bentuknya saat ini, banyak ketentuan dalam Undang-Undang tersebut dijadwalkan akan berakhir pada 2025. Selain itu, tarif pajak korporasi juga berpotensi turun dari 21% menjadi 20%, dengan pengurangan tambahan 15% untuk 'perusahaan yang membuat produk mereka di Amerika'.

Kedua, kebijakan fiskal Trump kemungkinan akan memberikan dorongan bagi perekonomian, yang meningkatkan EPS bagi perusahaan AS. Langkah-langkah yang dapat diambil antara lain meningkatkan anggaran militer, melakukan reformasi perumahan, mengakhiri pajak atas tunjangan jaminan sosial, dan juga pembebasan pajak atas pendapatan lembur.

Ketiga, pendekatan deregulasi yang dilakukan pemerintahan Trump kemungkinan besar akan mendukung pertumbuhan, dan dorongan bagi usaha kecil. Kepercayaan diri pelaku bisnis kemungkinan akan mengimbangi hambatan dari tingkat tarif yang lebih tinggi.

Bank merupakan salah satu kandidat yang mungkin diuntungkan dari regulasi yang lebih longgar, meskipun tetap akan ada fokus pada regulasi modal mengingat runtuhnya Silicon Valley Bank. Penggabungan yang lebih besar dalam sektor keuangan juga dapat terjadi.

Secara terpisah, pelaku usaha midstream dan perusahaan jasa ladang minyak dalam sektor energi juga dapat memperoleh keuntungan. Pemerintahan Trump dapat meningkatkan akses ke sumber daya di lahan federal dan mengurangi hambatan birokrasi terkait izin dan peraturan Badan Perlindungan Lingkungan (EPA).

Prospek pertumbuhan laba per saham (EPS) untuk indeks S&P 500 tampak menguntungkan, dan kami memperkirakan EPS akan tumbuh sebesar 10% YoY pada tahun 2024 dan 16,5% pada tahun 2025 berdasarkan skenario dasar kami. Hal ini didasarkan pada ekonomi AS yang mengalami soft landing dan konsumsi yang secara umum bertahan, sementara Al terus mendorong pertumbuhan yang kuat untuk internet/perangkat keras, karena Fed terus memangkas suku bunga hingga Maret 2025.

Pertumbuhan EPS yang lebih tinggi dari Big Tech dibandingkan dengan S&P500 lainnya membenarkan premi valuasi pada tahap ini, dan perkembangan lebih lanjut dalam proliferasi dan monetisasi Al juga mendukung kelipatan yang lebih tinggi.

Ke depannya, kami percaya bahwa pasar ekuitas akan bertahan karena pelebaran reli di luar Big Tech ke seluruh S&P 500 mengingat lintasan pendapatan yang menguntungkan bagi S&P 493 di luar Magnificent-7 [lihat Lampiran 2].

Lampiran 2 : Pertumbuhan laba S&P 493 diperkirakan membaik pada tahun 2025

Sumber: Bank of Singapore, FactSet

Penurunan Peringkat Obligasi Negara-negara maju [DM] Investment Grade [IG] dari Neutral menjadi Underweight. Kami juga menurunkan posisi kami pada obligasi DM IG dari Neutral menjadi Underweight, karena kami meyakini kemenangan Trump dan kemungkinan sapu bersih merah menghadirkan risiko kenaikan yang jelas pada imbal hasil US Treasury 10Y.

Selain itu, prospek defisit fiskal yang lebih tinggi, tarif yang besar, dan pengetatan imigrasi tahun depan kemungkinan akan meningkatkan kekhawatiran terhadap inflasi dalam jangka panjang.

Meskipun the Fed masih bersiap untuk memangkas suku bunga dalam waktu dekat sebesar 25bps pada empat pertemuan mendatang hingga Maret dari 4,75-5,00% saat ini - kami pikir suku bunga the Fed akan tetap tidak berubah pada 3,75-4,00% setelah Maret dengan risiko bahwa Fed mungkin perlu menaikkan suku bunga lagi di akhir tahun 2025 jika inflasi inti terjebak di atas 2,50%.

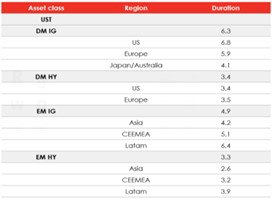

Dibandingkan dengan sub-segmen lain, DM IG memiliki profil durasi terpanjang, dan paling rentan terhadap dampak negatif dari tarif yang lebih tinggi (lihat Lampiran 3).

Lampiran 3: DM IG memiliki durasi tertinggi di seluruh sub-segmen FI (fixed income)

Sumber: Bank of Singapore

Kami juga menyoroti bahwa tingkat spread IG DM juga berada pada level ketat historis, yang menyediakan penyangga terbatas terhadap suku bunga yang lebih tinggi (lihat Lampiran 4).

Lampiran 4: Spread IG DM tampak ketat dibandingkan rata-rata historis

Sumber: Bank of Singapore

Penurunan peringkat obligasi negara berkembang (EM) dengan yield tinggi (High Yield/HY) dari Overweight menjadi Neutral.

Kami juga menurunkan peringkat obligasi EM HY dari Overweight menjadi Neutral. Kami sekarang memiliki pandangan Neutral pada kelas aset ini karena, terlepas dari daya tariknya, USD yang lebih kuat dan kebijakan tarif yang agresif di bawah kepemimpinan Trump akan berdampak negatif pada kredit EM HY. Kami juga mencatat bahwa kenaikan spread atas DM HY juga berada pada posisi terendah dalam sejarah, yang menyediakan penyangga terbatas antara eksposur risiko DM dan EM (lihat lampiran 5).

Lampiran 5: Peningkatan spread EM ke DM di HY tampak terbatas dibandingkan dengan sejarah

Sumber: Bank of Singapore

Kami juga menyadari bahwa suku bunga yang lebih tinggi berpotensi mengimbangi imbal hasil yang ditawarkan oleh obligasi EM HY, mengingat komponen spread dalam imbal hasil berada pada level terendah dalam sejarah (lihat lampiran 6).

Lampiran 6: Rasio spread obligasi pemerintah EM terhadap total imbal hasil obligasi pemerintah EM

Sumber: Bank of Singapore

Implikasi makro dan pasar secara keseluruhan

Agenda kebijakan Trump, yang mencakup pengeluaran fiskal yang signifikan, pemotongan pajak, dan deregulasi, diharapkan secara luas mendukung pertumbuhan ekonomi dan laba perusahaan, yang akan meningkatkan prospek ekuitas AS.

Namun, kita dapat melihat inflasi dan ekspektasi inflasi meningkat pada tahun 2025, yang dapat menyebabkan Fed menghentikan sementara atau bahkan menghentikan penurunan suku bunga setelah Maret 2025 Ada beberapa alasan untuk ini. Pertama, pemerintahan Trump yang akan datang kemungkinan akan memperpanjang pemotongan pajak dan meningkatkan defisit fiskal AS dari level yang sudah sangat tinggi yaitu 6-7% dari PDB.

Pada saat yang sama, prospek kontrol imigrasi yang lebih ketat dan tarif yang lebih tinggi juga cenderung meningkatkan tekanan inflasi. Diperkirakan usulan tarif baru Trump akan menghasilkan tarif sebesar USD587 miliar, dibandingkan dengan tarif sebesar USD113 miliar yang berlaku selama pemerintahan pertamanya.

Dengan demikian, Fed mungkin terpaksa berhenti memangkas suku bunga setelah bulan Maret dan bahkan mempertimbangkan untuk menaikkan suku bunga dana Fed lagi di akhir tahun 2025 jika inflasi inti bertahan jauh di atas target Fed sebesar 2%.

Prospek pemangkasan suku bunga The Fed yang lebih sedikit, kebijakan fiskal yang lebih ekspansif, dan tarif yang akan menaikkan inflasi, telah menyebabkan imbal hasil obligasi Treasury AS 10 tahun meningkat tajam dari 3,60% pada bulan September menjadi di atas 4,40% saat ini. Kami pikir imbal hasil obligasi Treasury 10 tahun kemungkinan akan diperdagangkan dalam kisaran yang lebih tinggi selama tahun depan dan oleh karena itu investor harus berhati-hati terhadap risiko durasi dalam portofolio mereka.

Akhirnya, kemenangan Trump, terutama kemenangan besar, diperkirakan akan mendukung Dolar AS karena prospek pertumbuhan AS yang lebih kuat, menurunnya ekspektasi penurunan suku bunga Fed, dan dampak tarif karena permintaan impor menurun.

Lampiran 7: Dampak dari kepresidenan Trump

Sumber: Bank of Singapore